近期,一些纳税人咨询年终奖缴税的问题,我们整理了一些高频问答,快来了解一下吧!

近期,一些纳税人咨询年终奖缴税的问题,我们整理了一些高频问答,快来了解一下吧!

问:我们公司在2023年12月发了一笔年终奖,可以适用单独计税优惠政策吗?

答:可以。

根据《财政部、税务总局关于延续实施全年一次性奖金个人所得税政策的公告》(财政部、税务总局公告2023年第30号),居民个人2027年12月31日之前取得全年一次性奖金,可以继续选择享受单独计税优惠政策。

问:听说年终奖也可以和综合所得一起计税,我要选择单独计税还是合并计税?哪个更合适呢?

答:年终奖如何选择计税方式,建议您根据自身情况进行选择。我们通过两个例子来看一下吧↓

【例1】老王全年工资300000元,年底奖金24000元,假设可享受三险一金、赡养老人等扣除共44000元。

选择1:将24000元奖金和300000元工资合并计税。

根据公式“年度综合所得应纳税额=(累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除)×适用税率-速算扣除数”

即(24000+300000-0-60000-44000-0)×20%-16920=220000×20%-16920=27080(元)。

得出老王的年度综合所得应纳税额为27080元。

选择2:将24000元奖金单独计税。

(1)计算该笔奖金单独计税的应纳税额

在计算税款时,用24000元奖金除以12个月得出全月应纳税所得额2000元;

参照《按月换算后的综合所得税率表》适用3%税率,无速算扣除数;

根据公式“应纳税额=全年一次性奖金收入×适用税率-速算扣除数”

即该笔奖金单独计税的应纳税额=24000×3%-0=720(元)。

(2)计算除该笔奖金以外,其他综合所得的年度应纳税额

在年度汇算清缴申报时,全年一次性奖金单独计税;

除该笔奖金以外,其他综合所得收入进行年度汇算申报;

根据公式“年度综合所得应纳税额=(累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除)×适用税率-速算扣除数”

即(300000-0-60000-44000-0)×20%-16920=196000×20%-16920=22280(元)。

(3)计算全年实际应纳税额

根据以上两步计算结果,加总得出老王的全年实际应纳税额为22280+720=23000(元)。

两种方式下,税额相差4080元,老王选择单独计税更划算。

【例2】小张全年工资130000元,年底奖金60000元,假设可享受三险一金、子女教育等扣除共40000元。

选择1:将60000元奖金和130000元工资合并计税。

根据公式“年度综合所得应纳税额=(累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除)×适用税率-速算扣除数”

即(130000+60000-0-60000-40000-0)×10%-2520=90000×10%-2520=6480(元)。

得出小张的年度综合所得应纳税额为6480元。

选择2:将60000元奖金单独计税。

(1)计算该笔奖金单独计税的应纳税额

在计算税款时,用60000元奖金除以12个月得出全月应纳税所得额5000元;

参照《按月换算后的综合所得税率表》适用10%税率,速算扣除数210;

根据公式“应纳税额=全年一次性奖金收入×适用税率-速算扣除数”

即该笔奖金单独计税的应纳税额=60000×10%-210=5790(元)。

(2)计算除该笔奖金以外,其他综合所得的年度应纳税额

在年度汇算清缴申报时,全年一次性奖金单独计税;

除该笔奖金以外,其他综合所得收入进行年度汇算申报;

根据公式“年度综合所得应纳税额=(累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除)×适用税率-速算扣除数”

即(130000-0-60000-40000-0)×3%=30000×3%=900(元)。

(3)计算全年实际应纳税额

根据以上两步计算结果,加总得出小张的全年实际应纳税额为900+5790=6690(元)。

两种方式下,税额相差210元,小张选择合并计税更划算。

问:我在多家公司有任职,收到多家公司发放的多笔年终奖,都可以适用单独计税政策吗?

答:不可以。

对于在多家单位分别取得全年一次性奖金或在一年取得多次奖金的情况,在一个纳税年度内对每一个纳税人,单独计税办法只允许采用一次。

因此,在年度汇算时,可选择其中一笔按照全年一次性奖金单独计税,其余笔均需并入综合所得汇算清缴;也可以选择全部并入综合所得汇算清缴。

问:如果年终奖选择享受单独计税政策,应该怎么计算个税呢?

答:居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2027年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

【例】小明年底取得奖金4.8万元,选择享受全年一次性奖金单独计税政策。首先,用48000元除以12个月得出4000元;

其次,从按月换算后的综合所得税率表中,查找4000元对应的税率为10%,速算扣除数为210;

最后,48000×10%-210=4590(元),小明应缴纳个人所得税4590元。

问:们单位在2024年1月发放了一笔年终奖,那这笔年终奖可以算在2023年所属期,单独计算个税吗?

答:不可以。

全年一次性奖金在哪个年度发放就属于哪个年度。年度汇算的“年度”即为纳税年度,也就是公历1月1日起至12月31日。

如果在2023年年底发放则属于2023年度的收入;如果在2024年1月发放则属于2024年度的收入。

问:我是一个新手会计,请问在自然人电子税务局扣缴端上,哪里填报奖金收入?

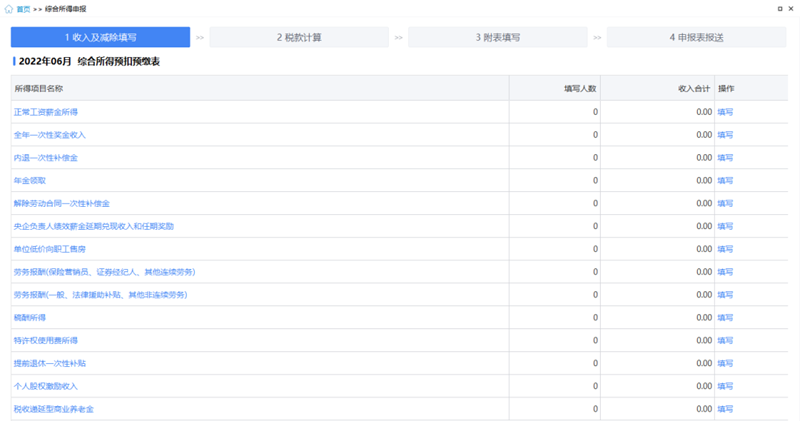

答:首先,登录自然人电子税务局扣缴端,在首页功能菜单下点击【综合所得申报】,进入“综合所得预扣预缴表”页面,页面上方为申报主流程导航栏,根据【1收入及减除填写】——【2税款计算】——【3附表填写】——【4申报表报送】,四步流程完成综合所得预扣预缴申报。

其次,关于奖金具体填报,点击【1收入及减除填写】点击界面下方【全年一次性奖金收入】或【填写】进入表单,即可进行奖金数据的录入。

最后,温馨提醒:“全年一次性奖金”和“正常工资薪金所得”同属于“综合所得预扣预缴表”,需要一起发送申报。

相关推荐

-

增值税法:从“有偿”看“应税交易”的逻辑脉络?

笔者认为增值税法对待征税对象是以“有偿”交易为基点,综合考量一般定义下无法解决的现实问题,通过“反向排除”和“有益补充”条款,厘清了整体立法脉络,架构更为简洁,逻辑更为严密,与人们朴素认知的契合度也更高。