公司存量房交易需要交纳哪些税费呢?今天让我们一起来看看非房地产开发企业的一般纳税人存量房交易涉及的税费政策吧。

公司存量房交易需要交纳哪些税费呢?今天让我们一起来看看非房地产开发企业的一般纳税人存量房交易涉及的税费政策吧。

一、增值税(卖方缴纳)

情形1:2016年4月30日前取得的不动产

(一)非自建不动产

1.选择适用简易计税方法计税

以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额。征收率:5%纳税人应按照上述计税方法向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

2.选择适用一般计税方法计税

以取得的全部价款和价外费用为销售额计算应纳税额。 税率:9%纳税人应以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额,按照5%的预征率向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

(二)自建不动产

1.选择适用简易计税方法计税

以取得的全部价款和价外费用为销售额。

征收率:5%

纳税人应按照上述计税方法向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

2.选择适用一般计税方法计税

以取得的全部价款和价外费用为销售额计算应纳税额。

税率:9%

纳税人应以取得的全部价款和价外费用,按照5%的预征率向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

情形2:2016年5月1日后取得的不动产

(一)非自建不动产适用一般计税方法,以取得的全部价款和价外费用为销售额计算应纳税额。

税率:9%

纳税人应以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额,按照5%的预征率向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

(二)自建不动产适用一般计税方法,以取得的全部价款和价外费用为销售额计算应纳税额。

税率:9%

纳税人应以取得的全部价款和价外费用,按照5%的预征率向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

二、增值税附加税费(卖方缴纳)

以依法实际缴纳的增值税为计税依据。

●城市维护建设税税率:纳税人所在地在市区的,税率为7%;纳税人所在地在县城、镇的,税率为5%;纳税人所在地不在市区、县城或者镇的,税率为1%。

●教育费附加费率:3%

●地方教育附加费率:2%

●优惠:根据《财政部 税务总局关于进一步支持小微企业和个体工商户发展有关税费政策的公告》(财政部 税务总局公告2023年第12号)第二条规定,自2023年1月1日至2027年12月31日,对增值税小规模纳税人、小型微利企业和个体工商户减半征收资源税(不含水资源税)、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

因此,符合条件的小型微利企业,可享受上述优惠政策。

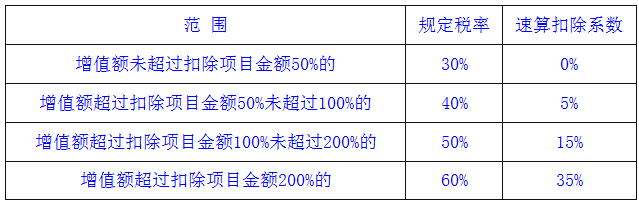

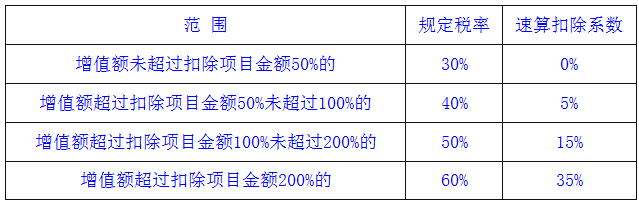

三、土地增值税(卖方缴纳)

以纳税人转让房地产所取得的增值额为计税依据,实行四级超率累进税率:

增值额是指纳税人转让房地产所取得的收入减除税法规定的扣除项目金额后的余额。

应纳税额=增值额×规定税率-扣除金额×速算扣除系数

四、企业所得税(卖方缴纳)

根据《国家税务总局关于企业取得财产转让等所得企业所得税处理问题的公告》(国家税务总局公告2010年第19号)的规定,企业取得财产(包括各类资产、股权、债权等)转让收入、债务重组收入、接受捐赠收入、无法偿付的应付款收入等,不论是以货币形式、还是非货币形式体现,除另有规定外,均应一次性计入确认收入的年度计算缴纳企业所得税。

因此,企业转让房产应缴纳的企业所得税应根据以上规定执行。

五、印花税(买卖双方均需缴纳)

按产权转移书据征收印花税,以产权转移书据所列的金额为计税依据,不包括列明的增值税税款。

税率:万分之五

优惠:根据《财政部 税务总局关于进一步支持小微企业和个体工商户发展有关税费政策的公告》(财政部 税务总局公告2023年第12号)第二条规定,自2023年1月1日至2027年12月31日,对增值税小规模纳税人、小型微利企业和个体工商户减半征收资源税(不含水资源税)、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

因此,符合条件的小型微利企业,可享受上述优惠政策。

六、契税(买方缴纳)

契税计税依据为土地、房屋权属转移合同确定的成交价格,包括应交付的货币以及实物、其他经济利益对应的价款,不包括增值税。

税率:3%

企业对外赞助的费用应该如何进行账务处理,是许多企业财务人员关心的问题。实务中,部分企业因为会计和税务处理不够准确,造成了一定的合规风险。

2025-04-27 91自2024年12月27日起,个人股东开户的证券机构代扣代缴限售股转让所得个人所得税时,可优先通过自然人电子税务局网站、扣缴客户端远程办理申报,也可在证券机构所在地主管税务机关就近办理申报,税款在上市公司所在地解缴入库。

2025-04-27 81税务执法实践中确定违法行为的连续性是一个难点,建议重点从几方面把握:同一个违法主体基于同一个违法故意违反了同一法律规定;连续实施的数个独立的税务违法行为是在紧密连接的同一个时间空间内实施;税务机关对违法行为的持续状态没有通过违法行为告知予以阻断。

2025-04-27 49根据《财政部 税务总局关于继续实施离岸贸易印花税优惠政策的通知》(财税〔2025〕10号)规定,自2025年4月1日起至2027年12月31日,对注册登记在中国(福建)自由贸易试验区厦门片区等特定区域的企业开展离岸转手买卖业务书立的买卖合同,免征印花税。

2025-04-27 61数据显示,全国提供托育服务的机构近10万个,托位近480万个。为解决“带娃难”问题,今年的政府工作报告提出要大力发展托幼一体服务,增加普惠托育服务供给。

2025-04-25 53

公司存量房交易需要交纳哪些税费呢?今天让我们一起来看看非房地产开发企业的一般纳税人存量房交易涉及的税费政策吧。

一、增值税(卖方缴纳)

情形1:2016年4月30日前取得的不动产

(一)非自建不动产

1.选择适用简易计税方法计税

以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额。征收率:5%纳税人应按照上述计税方法向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

2.选择适用一般计税方法计税

以取得的全部价款和价外费用为销售额计算应纳税额。 税率:9%纳税人应以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额,按照5%的预征率向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

(二)自建不动产

1.选择适用简易计税方法计税

以取得的全部价款和价外费用为销售额。

征收率:5%

纳税人应按照上述计税方法向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

2.选择适用一般计税方法计税

以取得的全部价款和价外费用为销售额计算应纳税额。

税率:9%

纳税人应以取得的全部价款和价外费用,按照5%的预征率向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

情形2:2016年5月1日后取得的不动产

(一)非自建不动产适用一般计税方法,以取得的全部价款和价外费用为销售额计算应纳税额。

税率:9%

纳税人应以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额,按照5%的预征率向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

(二)自建不动产适用一般计税方法,以取得的全部价款和价外费用为销售额计算应纳税额。

税率:9%

纳税人应以取得的全部价款和价外费用,按照5%的预征率向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

二、增值税附加税费(卖方缴纳)

以依法实际缴纳的增值税为计税依据。

●城市维护建设税税率:纳税人所在地在市区的,税率为7%;纳税人所在地在县城、镇的,税率为5%;纳税人所在地不在市区、县城或者镇的,税率为1%。

●教育费附加费率:3%

●地方教育附加费率:2%

●优惠:根据《财政部 税务总局关于进一步支持小微企业和个体工商户发展有关税费政策的公告》(财政部 税务总局公告2023年第12号)第二条规定,自2023年1月1日至2027年12月31日,对增值税小规模纳税人、小型微利企业和个体工商户减半征收资源税(不含水资源税)、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

因此,符合条件的小型微利企业,可享受上述优惠政策。

三、土地增值税(卖方缴纳)

以纳税人转让房地产所取得的增值额为计税依据,实行四级超率累进税率:

增值额是指纳税人转让房地产所取得的收入减除税法规定的扣除项目金额后的余额。

应纳税额=增值额×规定税率-扣除金额×速算扣除系数

四、企业所得税(卖方缴纳)

根据《国家税务总局关于企业取得财产转让等所得企业所得税处理问题的公告》(国家税务总局公告2010年第19号)的规定,企业取得财产(包括各类资产、股权、债权等)转让收入、债务重组收入、接受捐赠收入、无法偿付的应付款收入等,不论是以货币形式、还是非货币形式体现,除另有规定外,均应一次性计入确认收入的年度计算缴纳企业所得税。

因此,企业转让房产应缴纳的企业所得税应根据以上规定执行。

五、印花税(买卖双方均需缴纳)

按产权转移书据征收印花税,以产权转移书据所列的金额为计税依据,不包括列明的增值税税款。

税率:万分之五

优惠:根据《财政部 税务总局关于进一步支持小微企业和个体工商户发展有关税费政策的公告》(财政部 税务总局公告2023年第12号)第二条规定,自2023年1月1日至2027年12月31日,对增值税小规模纳税人、小型微利企业和个体工商户减半征收资源税(不含水资源税)、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

因此,符合条件的小型微利企业,可享受上述优惠政策。

六、契税(买方缴纳)

契税计税依据为土地、房屋权属转移合同确定的成交价格,包括应交付的货币以及实物、其他经济利益对应的价款,不包括增值税。

税率:3%