在一些跨境重组案例中,境外投资双方通过电子方式签署股权转让合同,境内被投资企业则根据合同约定办理股东变更登记。对此,税务机关所遵循的执行口径是,即使股权转让合同签署地在境外,但合同标的为境内企业股权,即应视为“在境内使用”,需就合同金额缴纳相应的印花税…

当前,中国经济发展正处于转型升级的关键时期。面对复杂多变的宏观环境,经济政策更加注重增强内生动力,激发市场活力。作为企业在市场竞争中实现资源整合、优化产业结构的重要手段之一,并购重组活动也是政策制定者关注的重点。

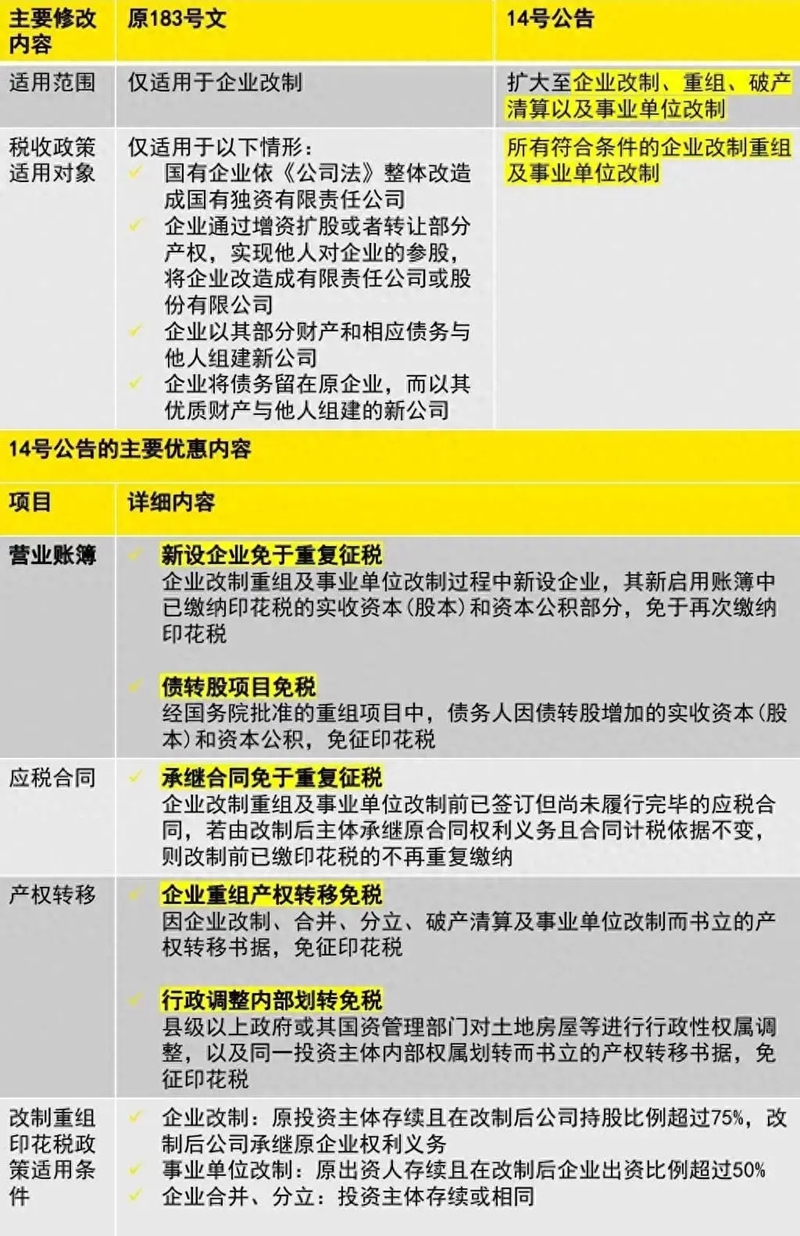

纵观近年,我国在支持企业改制重组及事业单位改制方面出台的一系列税收优惠措施,涉及契税、土地增值税、印花税等多个税种。然而,就印花税优惠政策而言,此前主要集中在企业改制、合并分立等少数情形,涵盖范围相对有限。

为进一步激发市场主体发展动能,财政部、国家税务总局于2024年8月27日联合发布了《关于企业改制重组及事业单位改制有关印花税政策的公告》(财政部 税务总局公告2024年第14号)(以下简称“14号公告”)[1],在原有税收支持措施的基础上,进一步扩大了印花税优惠的适用范围和力度。

一、14号公告内容概述

14号公告在原财税[2003]183号文(以下简称“183号文”)的基础上,对企业改制重组、破产清算以及事业单位改制等方面的税收支持措施,进行了系统性完善和优化提升,旨在进一步助力实体经济高质量发展。公告的亮点内容主要体现在以下几个方面:

14号公告将于2024年10月1日起执行至2027年12月31日,并且同时废止183号文。

二、新政要点解析

为了更好地理解14号公告带来的变化和机遇,我们将对其中的关键条款进行详细解读。以下是对几个重点优惠政策的具体分析:

1. 新设企业新启用账簿相关的印花税处理

根据现行《印花税法》,应税营业账簿的计税依据,为账簿记载的实收资本(股本)、资本公积合计金额,适用税率为0.025%。14号公告中将企业改制重组和事业单位改制过程中新成立的企业,其新启用的营业账簿记载的实收资本(股本)和资本公积问题明确如下:

非应税部分:

改制重组前已缴纳过印花税的金额不再重复缴纳印花税。

应税部分:

改制重组前未缴纳印花税的金额,以及新增加的部分(如评估增值、债转股等),应当按0.025%缴纳印花税。

企业其他会计科目记载的资金(如股东捐赠、盈余公积转增资本等)转为实收资本(股本)或者资本公积的,应当按规定缴纳印花税。

免税部分:

经国务院批准实施的重组项目中,债务人因债转股增加的实收资本、资本公积,可以免征印花税。

2. 改制重组前已签订合同的印花税处理

根据14号公告,企业改制重组以及事业单位改制前书立但尚未履行完毕的各类应税合同,由改制重组后的主体承继原合同权利和义务且未变更原合同计税依据的,改制重组前已缴纳印花税的,不再缴纳印花税。然而,在政策适用中,纳税人需要厘清具体适用情形:

适用范围:

改制重组中产生的新企业不再缴纳印花税的应税合同,须同时满足以下条件:

应税合同须在事前书立、且未履行完毕

该应税合同由新主体(即改制重组中产生的新企业)继承

合同的权责范围未变更

前主体已就该应税合同缴纳印花税

3. 14号公告的适用范围

企业改制的适用主体和条件

企业改制包括三种情形:

非公司制企业改制为有限责任公司或股份有限公司

有限责任公司整体变更为股份有限公司

股份有限公司整体变更为有限责任公司

同时须满足以下条件:

改制后的公司须承继原企业的权利和义务

原企业的投资主体在改制后的公司中须存续,且持股权(股份)比例超过75%

事业单位改制的适用主体和条件

事业单位须按照国家相关规定改制为企业,且原出资人(包括履行出资人职责的机构)存续,且在改制后企业的持股比例超过50%,方可适用14号公告中的印花税政策。

相关推荐

-

增值税进项税额转出实务问题

一般纳税人购进货物(不含固定资产)、服务,用于简易计税方法计税项目、免征增值税项目和不得抵扣非应税交易而无法划分不得抵扣的进项税额的,应当按照销售额或者收入占比逐期计算当期不得抵扣的进项税额,并于次年1月的纳税申报期内进行全年汇总清算。

-

中国企业出海投资的国际税务多维解析

大型跨国企业通过各种名目复杂的跨境关联交易,将利润转移至不具备充分经济实质和合理商业目的的低税地司法管辖区实体,从而将全球税负控制在极低水平,严重侵害市场国税收利益,严重扰乱公平合理的国际税收秩序,引起国际社会的强烈关注和不满。