为帮助大家提升企业所得税纳税申报表的填报质量,防范申报涉税风险,今天我们一起来看看“特定业务”申报的那些事儿!

为帮助大家提升企业所得税纳税申报表的填报质量,防范申报涉税风险,今天我们一起来看看“特定业务”申报的那些事儿!

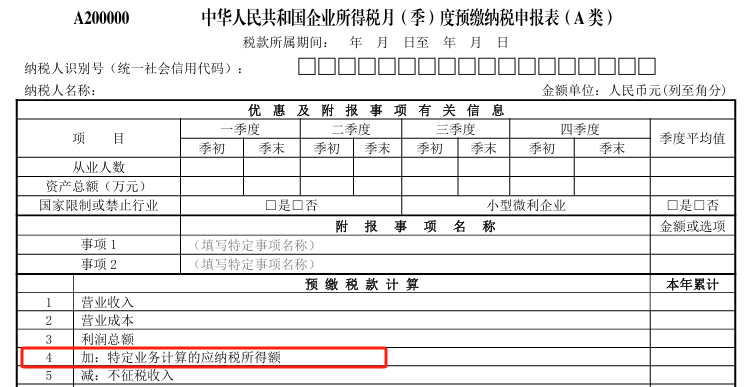

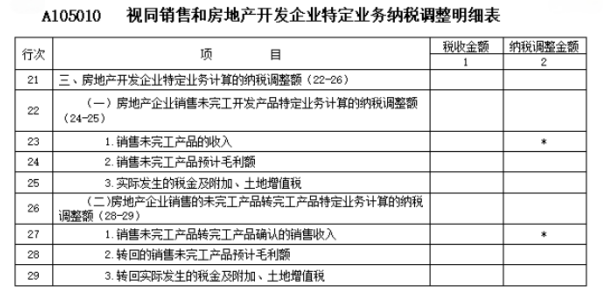

《企业所得税月(季)度预缴纳税申报表(A类)》(A200000)中的第4行“特定业务计算的应纳税所得额”,以及年度汇算清缴纳税申报表《视同销售和房地产开发企业特定业务纳税调整明细表》(A105010)中的“三、房地产开发企业特定业务计算的纳税调整额”部分(第21行至29行),只有从事房地产开发等特定业务的纳税人才需要填报,非房地产企业是不用填报的,请大家一定要区分清楚。那么问题来了,“特定业务”应该如何申报呢?

(一)企业所得税季度预缴纳税申报

第4行“特定业务计算的应纳税所得额”:从事房地产开发等特定业务的纳税人,填报按照税收规定计算的特定业务的应纳税所得额。房地产开发企业销售未完工开发产品取得的预售收入,按照税收规定的预计计税毛利率计算出预计毛利额,扣除实际缴纳且在会计核算中未计入当期损益的土地增值税等税金及附加后的金额,在此行填报。

(二)企业所得税年度汇算清缴纳税申报

第21行“三、房地产开发企业特定业务计算的纳税调整额”:填报房地产企业发生销售未完工产品、未完工产品结转完工产品业务,按照税收规定计算的特定业务的纳税调整额。第1列“税收金额”填报第22行第1列减去第26行第1列的余额;第2列“纳税调整金额”等于第1列“税收金额”。

政策依据

根据《国家税务总局关于印发〈房地产开发经营业务企业所得税处理办法〉的通知》(国税发〔2009〕31号)第六条规定,企业通过正式签订《房地产销售合同》或《房地产预售合同》所取得的收入,应确认为销售收入的实现,具体按以下规定确认:

(一)采取一次性全额收款方式销售开发产品的,应于实际收讫价款或取得索取价款凭据(权利)之日,确认收入的实现。

(二)采取分期收款方式销售开发产品的,应按销售合同或协议约定的价款和付款日确认收入的实现。付款方提前付款的,在实际付款日确认收入的实现。

(三)采取银行按揭方式销售开发产品的,应按销售合同或协议约定的价款确定收入额,其首付款应于实际收到日确认收入的实现,余款在银行按揭贷款办理转账之日确认收入的实现。

第九条规定,企业销售未完工开发产品取得的收入,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。开发产品完工后,企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度企业本项目与其他项目合并计算的应纳税所得额。在年度纳税申报时,企业须出具对该项开发产品实际毛利额与预计毛利额之间差异调整情况的报告以及税务机关需要的其他相关资料。

相关推荐

-

告别“拖后补”:一文读懂新版《欠税公告办法》

后来已经把税款和滞纳金都补齐了,在公告内容中仍然可能保留“曾经发生欠税并产生滞纳金”的记录。实践中不少企业存在“先拖后补”的习惯,在新的制度环境下,“先拖一拖”的做法,合规成本已经远远不止滞纳金。

-

畅通市场退出与再生通道,助力统一大市场建设

日前,国家税务总局与最高人民法院联合印发《关于企业破产程序中若干税费征管事项的公告》(以下简称《公告》),对企业破产程序涉及的税费债权申报、征收管理、纳税缴费信用修复等关键事项予以明确。

-

强化数据交换 严防“买单配票”

笔者查询中国裁判文书网发现,2021年至今,案件名称包含“骗取出口退税”的1918份判决书中,96%的案件按照“虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪”定罪。