“其他应收款”不是企业的“避税天堂”,处理不当反而容易成为税务稽查的“突破口”。规范会计核算、加强内部控制、定期清理款项,是规避相关税务风险的根本之道。

平时的账务处理中,“其他应收款”就像个“大杂烩”,许多性质不明确的经济业务都可能被塞进去。但如果其余额过大、长期挂账或出现异常,容易引发税务预警和稽查,主要有以下税务风险点。

1.股东或关联方借款长期挂账

风险:纳税年度终了后,股东(个人独资企业、合伙企业除外)从企业的借款既未归还也未用于生产经营,未归还的借款可能被视为股利分配,按“利息、股息、红利所得”项目计征20%的个人所得税。

案例:某公司股东借款500万元,3年未归还且未用于经营,税务稽查时被认定为分红,需补缴个税100万元。

2.向个人提供借款的税务问题

增值税风险:企业作为出借方,无偿为个人(包括股东或员工)提供借款,可能被视同销售服务,需要按照“贷款服务”缴纳增值税。

个人所得税风险:企业作为借入方,向个人支付借款利息时,需为对方代扣代缴20%的个人所得税。若员工作为借入方,借款长期未核销且无法证明用于经营,可能被视同“工资薪金”缴纳个税。

3.隐匿收入或虚列费用

风险:这是个危险的行为。企业可能将销售收入、投资收益等隐藏在“其他应收款”贷方,后续再找票冲抵或虚假平账,以达到少缴税款的目的。也可能将无法税前扣除的费用以“借款”名义挂账,隐瞒支出。

后果:一旦被查实,将被认定为偷逃税,面临追缴税款、滞纳金(每日万分之五),以及50%至5倍的罚款,甚至可能追究刑事责任。

4.关联方交易定价不合理

风险:关联企业间资金无偿拆借,或交易定价明显偏离市场公允价,税务机关有权进行纳税调整。无偿拆借可能被要求按合理利率核定利息收入,补缴企业所得税。

5.其他异常情况

余额为负数或红字:这通常不合常理,可能意味着账务处理错误,或存在隐藏收入、费用的风险。

长期挂账(如超3年):可能被怀疑虚开发票、虚构交易挂账,以套取资金或虚增成本。

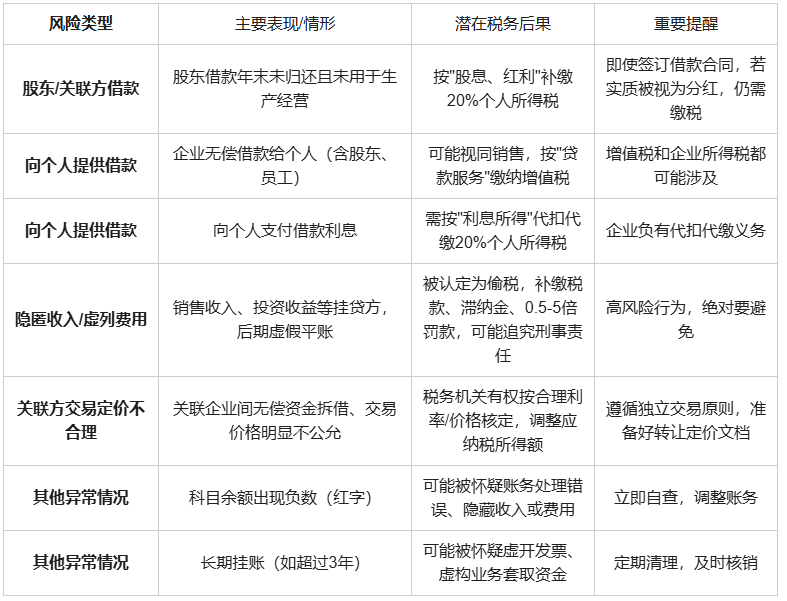

以下是这些主要风险的概览:

税务如何发现这些问题

税务部门,特别是“金税四期”系统,系统会自动监控企业各类财务指标,当发现“其他应收款”余额过大、与经营规模不匹配,或出现文中提到的各种异常情况时,便会触发风险预警机制。

如何规避这些风险

规避风险的关键在于规范管理和定期清理。

1.定期清理,及时核销:

对超过3个月的借支、押金等款项,及时催讨或核销,避免长期挂账。

2.规范借款流程:

向股东、关联方或个人借款时,签订书面合同,明确借款用途、期限和利息(若有)。

严格限制借款期限,尤其对股东借款,尽量避免跨年度。

确保借款用于企业真实经营,并保留相关证据(如合同、发票)。

3.关联交易合规化:

与关联方的资金往来应遵循独立交易原则,按合理利率收取利息,并留存相关证明材料。

4.如实入账,杜绝违规:

收入如实入账,费用凭合法凭证扣除,绝不通过“其他应收款”转移资金、隐匿收入或虚列费用。

5.完善内部凭证管理:

保留所有与“其他应收款”相关的合同、协议、付款凭证、审批记录等,形成完整证据链,以备税务检查。

总结:

“其他应收款”不是企业的“避税天堂”,处理不当反而容易成为税务稽查的“突破口”。规范会计核算、加强内部控制、定期清理款项,是规避相关税务风险的根本之道。

相关推荐

-

增值税进项税额转出实务问题

一般纳税人购进货物(不含固定资产)、服务,用于简易计税方法计税项目、免征增值税项目和不得抵扣非应税交易而无法划分不得抵扣的进项税额的,应当按照销售额或者收入占比逐期计算当期不得抵扣的进项税额,并于次年1月的纳税申报期内进行全年汇总清算。

-

中国企业出海投资的国际税务多维解析

大型跨国企业通过各种名目复杂的跨境关联交易,将利润转移至不具备充分经济实质和合理商业目的的低税地司法管辖区实体,从而将全球税负控制在极低水平,严重侵害市场国税收利益,严重扰乱公平合理的国际税收秩序,引起国际社会的强烈关注和不满。