近日,国家税务总局发布《关于优化企业所得税年度纳税申报表的公告》(国家税务总局公告2025年第1号),对《中华人民共和国企业所得税年度纳税申报表(A类,2017年版)》的部分表单和填报说明进行修订。

近日,国家税务总局发布《关于优化企业所得税年度纳税申报表的公告》(国家税务总局公告2025年第1号),对《中华人民共和国企业所得税年度纳税申报表(A类,2017年版)》的部分表单和填报说明进行修订。那么,年度纳税申报表优化后,填报研发费用加计扣除有哪些注意点?

注意点一:

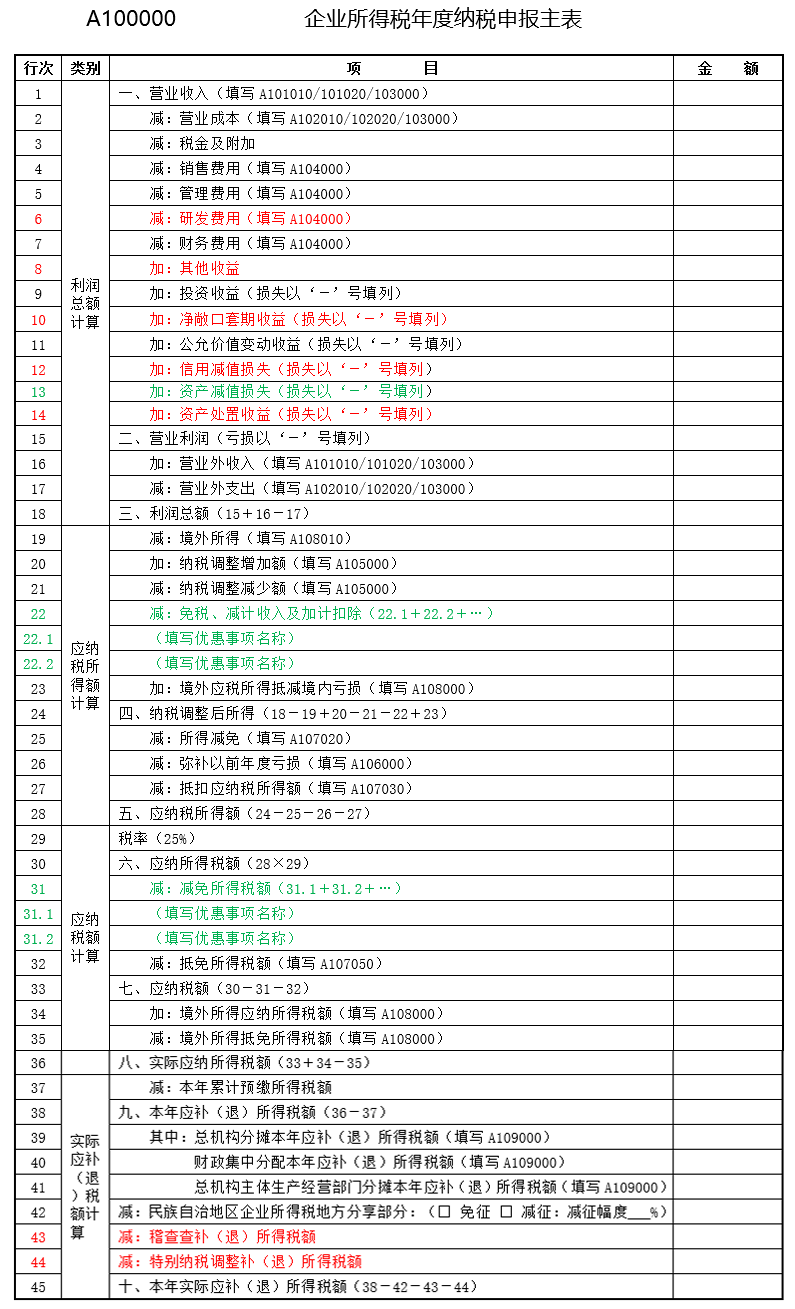

取消《免税、减计收入及加计扣除优惠明细表》(A107010)和《减免所得税优惠明细表》(A107040),将“免税、减计收入及加计扣除”和“减免所得税额”相关优惠事项整合至企业所得税年度纳税申报主表。

纳税人可在主表“第22.1行、第22.2行……”填报研发费用加计扣除等优惠事项的具体名称和本年累计金额。

下面为大家整理了主表的新增、修改情况,大家可查看下表,红色为主表新增部分,绿色为主表修改部分。

注意点二:

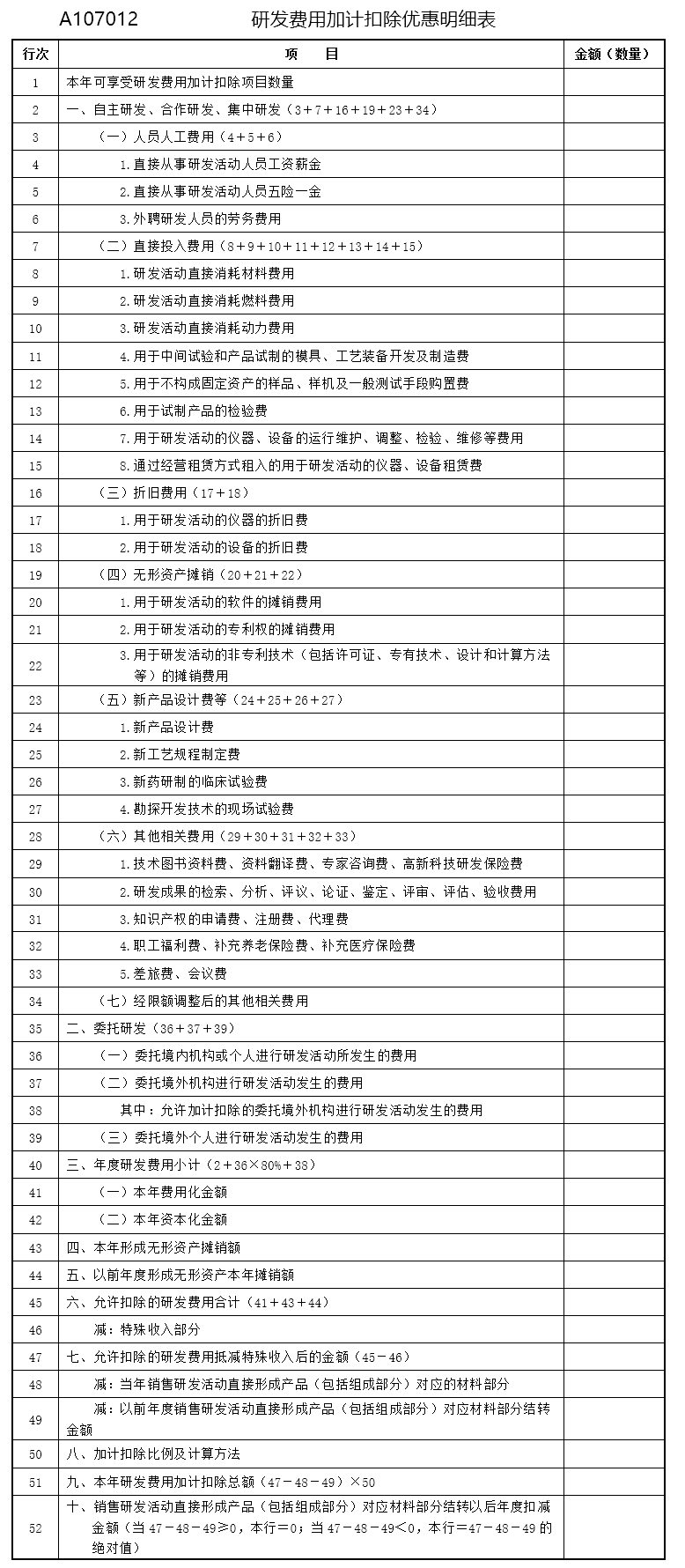

修订《研发费用加计扣除优惠明细表》(A107012)。

考虑到《财政部 税务总局 科技部关于加大支持科技创新税前扣除力度的公告》(2022年第28号)已经废止,纳税人无需分别计算前三季度、第四季度研发费用金额。因此,删除了《研发费用加计扣除优惠明细表》(A107012)中的相关行次,并对“加计扣除比例及计算方法”的填报口径进行调整。

下面准备了最新的《研发费用加计扣除优惠明细表》,大家可查看下表进一步了解。

注意点三:

纳税人根据享受研发费用加计扣除的情况据实填写《研发费用加计扣除优惠明细表》(A107012)。

纳税人根据研发支出辅助账样式选择填报不同行次。当纳税人使用《2021版研发支出辅助账样式》或者使用自行设计研发支出辅助账样式时,第3行“(一)人员人工费用”、第7行“(二)直接投入费用”、第16行“(三)折旧费用”、第19行“(四)无形资产摊销”、第23行“(五)新产品设计费等”、第28行“(六)其他相关费用”等行次下的明细行次无需填报,上述行次不执行规定的表内计算关系。填报完毕后,记得检查第51行“九、本年研发费用加计扣除总额”与主表(A100000)第22行下对应项目金额是否一致!

注意点四:

对于资本化的研发支出,在无形资产形成年度,第2行“一、自主研发、合作研发、集中研发”至第39行“(三)委托境外个人进行研究活动发生的费用”应包含当年度及以前年度为该项无形资产的所有研发支出;尚未形成无形资产的年度和形成无形资产之后的年度,第2行至第39行不包含该项无形资产的研发支出。

相关推荐

-

增值税进项税额转出实务问题

一般纳税人购进货物(不含固定资产)、服务,用于简易计税方法计税项目、免征增值税项目和不得抵扣非应税交易而无法划分不得抵扣的进项税额的,应当按照销售额或者收入占比逐期计算当期不得抵扣的进项税额,并于次年1月的纳税申报期内进行全年汇总清算。

-

中国企业出海投资的国际税务多维解析

大型跨国企业通过各种名目复杂的跨境关联交易,将利润转移至不具备充分经济实质和合理商业目的的低税地司法管辖区实体,从而将全球税负控制在极低水平,严重侵害市场国税收利益,严重扰乱公平合理的国际税收秩序,引起国际社会的强烈关注和不满。