小编整理了个体工商户较为关心的发票开具、税务登记、申报缴税、税费优惠政策、税前扣除等热点问题,希望能够帮助个体工商户及时了解、准确掌握税收政策。

小编整理了个体工商户较为关心的发票开具、税务登记、申报缴税、税费优惠政策、税前扣除等热点问题,希望能够帮助个体工商户及时了解、准确掌握税收政策。

问:小规模纳税人的个体户可以开具增值税专用发票吗?

答:可以。

依据《国家税务总局关于增值税发票管理等有关事项的公告》(国家税务总局公告2019年第33号)规定,增值税小规模纳税人(其他个人除外)发生增值税应税行为,需要开具增值税专用发票的,可以自行开具。选择自行开具增值税专用发票的小规模纳税人,税务机关不再为其代开增值税专用发票。

问:个体工商户可以登记为增值税一般纳税人吗?

答:可以。

纳税人会计核算健全,能够提供准确税务资料的,均可以向主管税务机关办理一般纳税人登记。会计核算健全,是指能够按照国家统一的会计制度规定设置账簿,根据合法、有效凭证进行核算。

问:未达起征点的个体户若已达起征点怎么办?

答:根据《国家税务总局关于个体工商户定期定额征收管理有关问题的通知》(国税发〔2006〕183号)第六条规定,未达到起征点的定期定额户月实际经营额达到起征点,应当在纳税期限内办理纳税申报手续,并缴纳税款。未达到起征点的定期定额户连续三个月达到起征点,应当向税务机关申报,提请重新核定定额。税务机关应当按照《办法》有关规定重新核定定额,并下达《核定定额通知书》。

问:定期定额纳税人的纳税申报和税款缴纳方式是如何规定的?

答:根据《国家税务总局关于合理简并纳税人申报缴税次数的公告》(国家税务总局公告2016年第6号)第四条规定,对于采取简易申报方式的定期定额户,在规定期限内通过财税库银电子缴税系统批量扣税或委托银行扣缴核定税款的,当期可不办理申报手续,实行以缴代报。

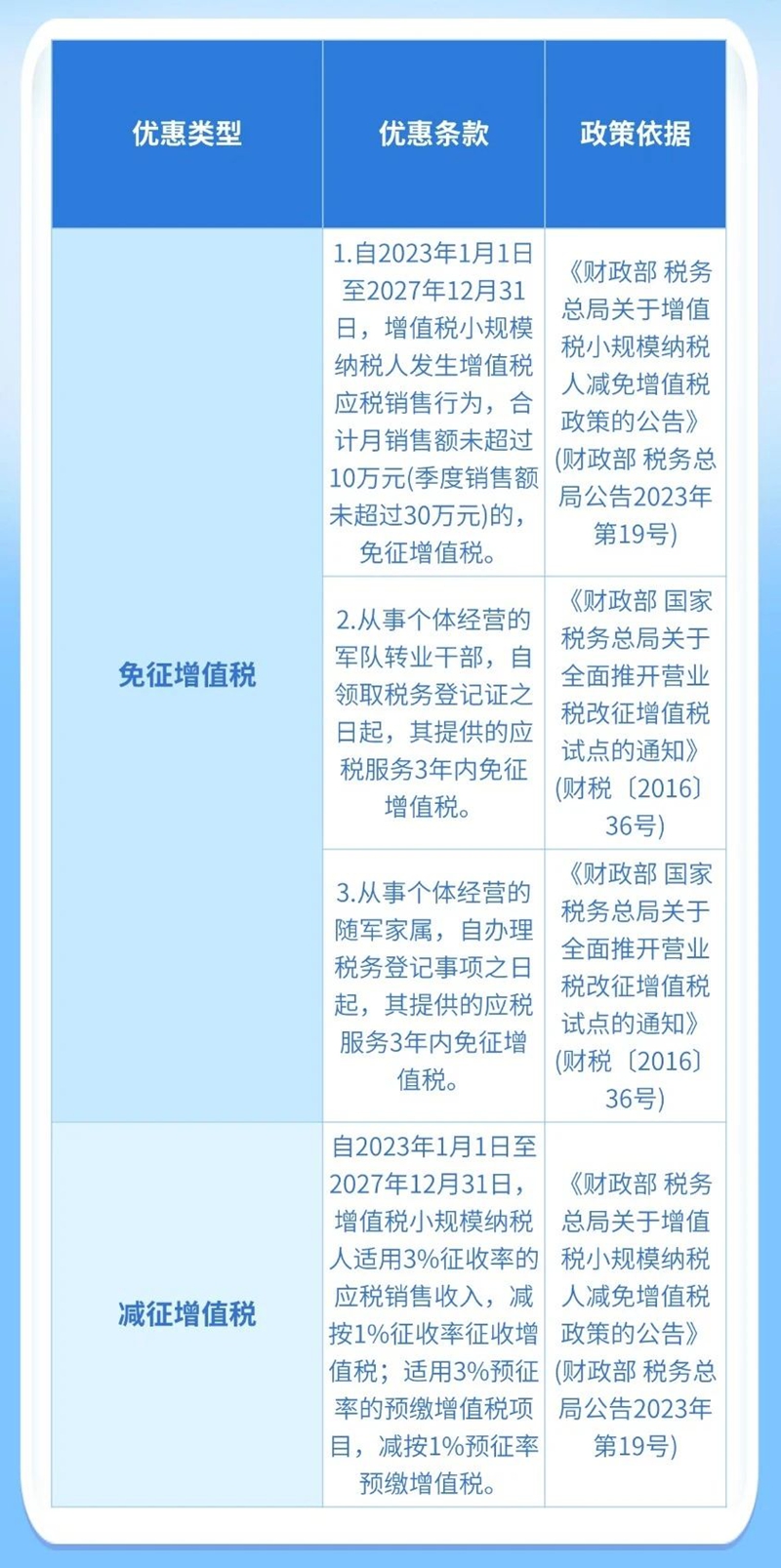

问:个体工商户增值税优惠目前有哪些?

问:个体工商户需要交企业所得税吗?

答:根据《个体工商户个人所得税计税办法》(国家税务总局令第35号)第四条规定,个体工商户以业主为个人所得税纳税义务人。

因此,个体工商户不缴纳企业所得税。

问:个体工商户个人所得税最新优惠政策是什么?

答:《财政部、税务总局关于进一步支持小微企业和个体工商户发展有关税费政策的公告》(财政部、税务总局公告2023年第12号)规定,自2023年1月1日至2027年12月31日,对个体工商户年应纳税所得额不超过200万元的部分,减半征收个人所得税。个体工商户在享受现行其他个人所得税优惠政策的基础上,可叠加享受本条优惠政策。

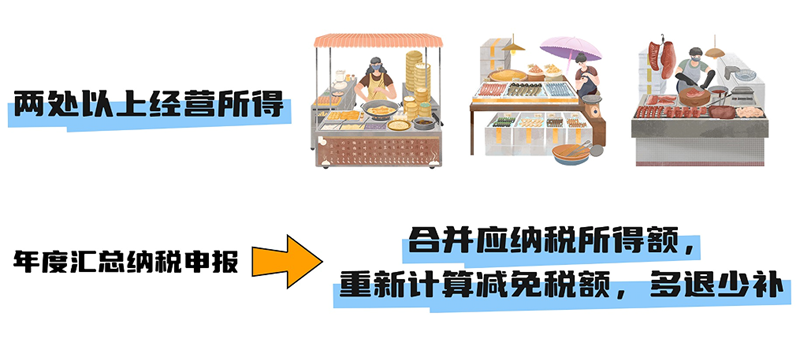

问:我名下注册了多家个体工商户,还能否享受个体工商户减半征收个人所得税的政策呢?

答:可以。

根据《国家税务总局关于进一步落实支持个体工商户发展个人所得税优惠政策有关事项的公告》(国家税务总局公告2023年第12号)第二条规定,个体工商户在预缴税款时即可享受,其年应纳税所得额暂按截至本期申报所属期末的情况进行判断,并在年度汇算清缴时按年计算、多退少补。若个体工商户从两处以上取得经营所得,需在办理年度汇总纳税申报时,合并个体工商户经营所得年应纳税所得额,重新计算减免税额,多退少补。

问:个体工商户已按规定享受了其他优惠政策,还可以继续享受“六税两费”减免优惠吗?

答:增值税小规模纳税人、小型微利企业、个体工商户已依法享受其他优惠政策的,可叠加享受“六税两费”减免优惠。在享受优惠的顺序上,“六税两费”减免优惠是在享受其他优惠基础上的再享受。原来适用比例减免或定额减免的,“六税两费”减免额计算的基数是应纳税额减除原有减免税额后的数额。

相关推荐

-

增值税进项税额转出实务问题

一般纳税人购进货物(不含固定资产)、服务,用于简易计税方法计税项目、免征增值税项目和不得抵扣非应税交易而无法划分不得抵扣的进项税额的,应当按照销售额或者收入占比逐期计算当期不得抵扣的进项税额,并于次年1月的纳税申报期内进行全年汇总清算。

-

中国企业出海投资的国际税务多维解析

大型跨国企业通过各种名目复杂的跨境关联交易,将利润转移至不具备充分经济实质和合理商业目的的低税地司法管辖区实体,从而将全球税负控制在极低水平,严重侵害市场国税收利益,严重扰乱公平合理的国际税收秩序,引起国际社会的强烈关注和不满。