财政部于2018年12月发布了《企业会计准则第21号——租赁》,规定在境内外同时上市的企业以及在境外上市并采用国际财务报告准则或企业会计准则编制财务报表的企业,自2019年1月1日起施行;其他执行企业会计准则的企业自2021年1月1日起施行。

财政部于2018年12月发布了《企业会计准则第21号——租赁》,规定在境内外同时上市的企业以及在境外上市并采用国际财务报告准则或企业会计准则编制财务报表的企业,自2019年1月1日起施行;其他执行企业会计准则的企业自2021年1月1日起施行。企业执行新租赁准则后,除短期租赁和低价值资产租赁可以简化处理外,承租人应确认"使用权资产",并且计提折旧。再则承租人不再区分经营租赁和融资租赁。

但税收上关于租赁有关的文件并没有变化,势必会造成租赁业务税会差异进一步扩大,本文将通过案例阐述经营租赁在初始确认、后续计量及终止确认环节存在的税会差异,以及相应企业所得税申报表如何填报。

【例】A企业2022年12月与出租方签订办公室租赁合同,合同租赁期从2023年1月至2026年12月共4年,租赁期满后预计不在续租。合同约定每年租金100万元,于每年1月1日支付当年房租,出租方于2022年12月31日交付场地,A企业因发展需要,于2024年12月与出租房达成协议接触合同。A企业的租赁内含利率或承租人增量借款利率为4%。暂不考虑增值税。

一、会计处理

(一)使用权资产成本和租赁负债的初始计量金额

根据《企业会计准则第21号——租赁》第十四条规定,在租赁期开始日,承租人应当对租赁确认使用权资产和租赁负债。使 用权资产,是指承租人可在租赁期内使用租赁资产的权利。

根据《企业会计准则第21号——租赁》第十六条规定可知,使用权资产成本=租赁负债的初始计量金额——租赁激励+初始直接费用+预计负债。

根据《企业会计准则第21号——租赁》第十七条规定,租赁负债应当按照租赁期开始日尚未支付的租赁付款额的现值进行初始计量。

通过上述规定得知,A公司于2022年12月31日应确认的使用权资产成本和租赁负债的初始计量金额如下:

租赁负债=100+100/(1+4%)+100/(1+4%)2+100/(1+4%)3=377.51(万元)。

因本案例不涉及租赁激励、初始直接费用及预计负债,因此使用权资产与租赁负债一致,为377.51万元。

A公司在租赁期开始日2022年12月31日的会计处理:(单位:万元,下同)

借:使用权资产 377.51

租赁负债——未确认融资费用 22.49

贷:租赁负债——租赁付款额 400

(二)后续计量——租赁期内使用权资产计提折旧和租赁负债摊销

根据《企业会计准则第21号——租赁》第二十一条,承租人应当参照《企业会计准则第4号——固定资产》有关折旧规定,对使用权资产计提折旧。

因此,在不考虑残值的情况下,2023年至2026年每年计提使用权资产折旧=377.51/4=94.38(万元)。

租赁负债分摊见下表:

A公司2023年的会计处理:

1.2023年1月支付租金

借:租赁负债——租赁付款额 100

贷:银行存款 100

2.2023年计提使用权资产折旧

借:管理费用——租赁费 94.38

贷:使用权资产累计折旧 94.38

3.2023年确认利息费用

借:财务费用——利息费用 11.10

贷:租赁负债——未确认融资费用 11.10

(三)终止确认——提前解除租赁合同

根据《企业会计准则第21号——租赁》第二十条规定,租赁变更导致租赁范围缩小或租赁期缩短的,承租人应当相应调减使用权资产的账面价值,并将部分终止或完全终止租赁的相关利得或损失计入当期损益。其他租赁变更导致租赁负债重新计量的,承租人应当相应调整使用权资产的账面价值。

因此A公司2024年因发展需要,提前解除租赁合同,应终止确认使用权资产和租赁负债。

A公司2024年的会计处理:

1.2024年1月支付租金

借:租赁负债——租赁付款额 100

贷:银行存款 100

2.2024年计提使用权资产折旧

借:管理费用——租赁费 94.38

贷:使用权资产累计折旧 94.38

3.2024年确认利息费用

借:财务费用——利息费用 7.54

贷:租赁负债——未确认融资费用 7.54

4.2024年12月终止确认使用权资产和租赁负债

借:使用权资产累计折旧 188.76(94.38+94.38)

租赁负债——租赁付款额 200

贷:使用权资产 377.51

租赁负债——未确认融资费用 3.85(22.49-11.1-7.54)

资产处置收益 7.4

二、税收处理

根据《中华人民共和国企业所得税法实施条例》第四十七条规定,企业根据生产经营活动的需要租入固定资产支付的租赁费,以经营租赁方式租入固定资产发生的租赁费支出,按照租赁期限均匀扣除;以融资租赁方式租入固定资产发生的租赁费支出,按照规定构成融资租入固定资产价值的部分应当提取折旧费用,分期扣除。

A公司租赁办公室属于经营租赁,根据权责发生制原则,A公司每年可根据合同约定需支付的租金在税前扣除。

至于A公司2024年提前解除租赁合同终止确认使用权资产和租赁负债形成的“资产处置收益”7.4万元,企业所得税未明确规定,但从整个租赁期考虑,A企业未获得实质性收入,若“资产处置收益”不作调整,将形成永久性差异。

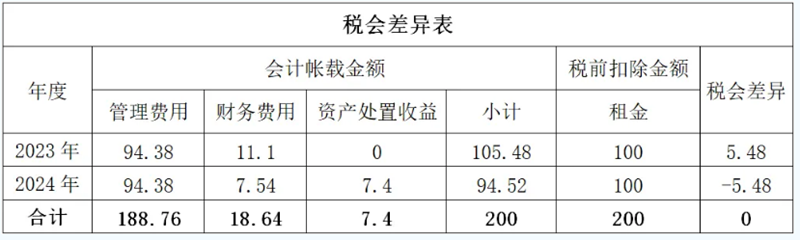

三、税会差异分析及申报表填报

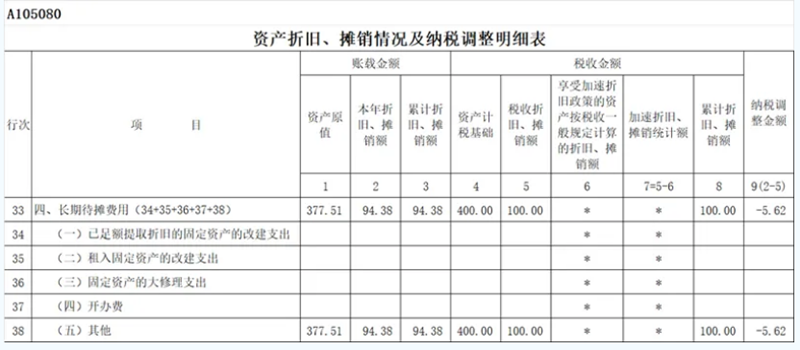

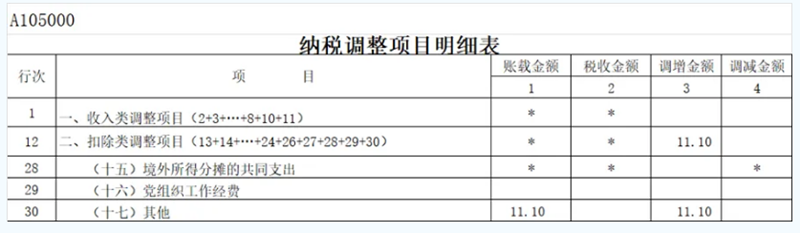

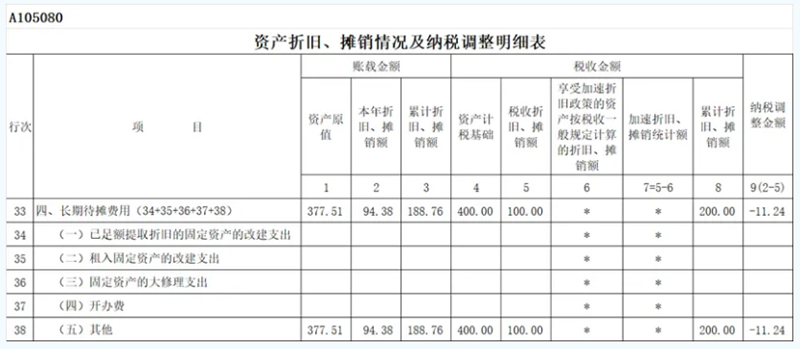

2022年修订的企业所得税年度申报表中没有使用权资产及其折旧的相关栏目,实务中,一般将经营租赁租入的资产及其折旧,填入《资产折旧、摊销及纳税调整明细表》(A105080)中“四、长期待摊费用”“(五)其他”的相应栏次。原因是该部分租入资产,会计上确认的“使用权资产”,就等同于税务上的“长期待摊费用”;会计上确认与租赁负债相关的“财务费用——利息费用”,不在A105000表第18行“(六)利息支出”调整,因为本行第1列“账载金额”填报纳税人向非金融企业借款,会计核算计入当期损益的利息支出的金额。因此应将会计上确认与租赁负债相关的“财务费用——利息费用”在A105000表第30行“(十七)其他”调整。

A公司2023年使用权资产所得税年度申报表填报:

A公司2023年租赁负债相关“财务费用——利息费用”所得税年度纳税申报表填报:

A公司2024年使用权资产所得税年度纳税申报表填报:

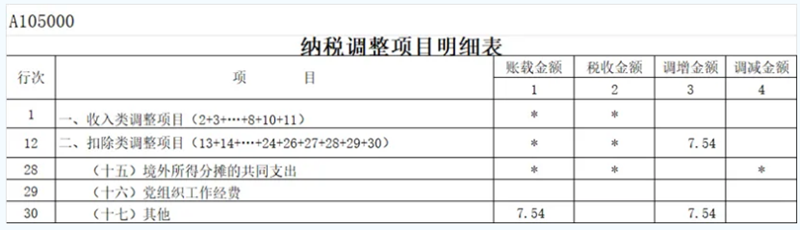

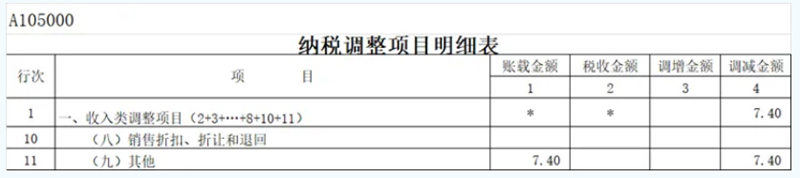

A公司2024年租赁负债相关的“财务费用——利息费用”所得税年度纳税申报表填报:

A公司2024年资产处置收益所得税年度纳税申报表填报:

相关推荐

-

增值税进项税额转出实务问题

一般纳税人购进货物(不含固定资产)、服务,用于简易计税方法计税项目、免征增值税项目和不得抵扣非应税交易而无法划分不得抵扣的进项税额的,应当按照销售额或者收入占比逐期计算当期不得抵扣的进项税额,并于次年1月的纳税申报期内进行全年汇总清算。

-

中国企业出海投资的国际税务多维解析

大型跨国企业通过各种名目复杂的跨境关联交易,将利润转移至不具备充分经济实质和合理商业目的的低税地司法管辖区实体,从而将全球税负控制在极低水平,严重侵害市场国税收利益,严重扰乱公平合理的国际税收秩序,引起国际社会的强烈关注和不满。