最近,有纳税人咨询减除费用方面的问题,如:个人所得税综合所得汇算清缴时减除费用的扣除;如何一次性扣除减除费用,等等。今天,小编梳理了有关减除费用的知识点,大家一起来学习吧!

最近,有纳税人咨询减除费用方面的问题,如:个人所得税综合所得汇算清缴时减除费用的扣除;如何一次性扣除减除费用,等等。今天,小编梳理了有关减除费用的知识点,大家一起来学习吧!

1. 同时取得经营所得和综合所得,如何扣除6万元减除费用?

同时取得综合所得和经营所得的纳税人,可在综合所得或经营所得中申报减除费用6万元、专项扣除、专项附加扣除以及依法确定的其他扣除,但不得重复申报减除。

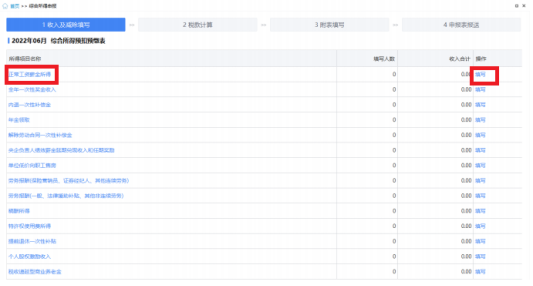

如果已经在经营所得中扣除了6万元减除费用,在综合所得汇算清缴时将会看到如下提示。如果您想在综合所得中扣除减除费用,需要先更正经营所得汇算清缴申报表,再办理综合所得年度汇算。

2. 自然人电子税务局(扣缴端)中申报个税时,提示“上一属期未按照6万扣除减除费用”如何处理?

①登录自然人电子税务局(扣缴端)-点击【首页】,选择税款所属期。

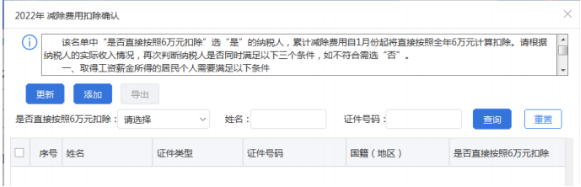

②依次点击【综合所得申报】-【正常工资薪金所得】-【收入和减除费用填写】页面-选择该员工,点击右上角【更多操作】-【减除费用扣除确认】-把【是】改为【否】,点击确认。

③操作完成后,将首页的税款所属期改为当前申报月份,重新计算税款,发送申报即可。

3. 享受一次性减除6万元减除费用,需要满足什么条件?

根据《国家税务总局关于进一步简便优化部分纳税人个人所得税预扣预缴方法的公告》(国家税务总局公告2020年第19号)第一条规定,对上一完整纳税年度内每月均在同一单位预扣预缴工资、薪金所得个人所得税且全年工资、薪金收入不超过6万元的居民个人,扣缴义务人在预扣预缴本年度工资、薪金所得个人所得税时,累计减除费用自1月份起直接按照全年6万元计算扣除。即,在纳税人累计收入不超过6万元的月份,暂不预扣预缴个人所得税;在其累计收入超过6万元的当月及年内后续月份,再预扣预缴个人所得税。

4. 招用实习生发放的劳务报酬,如何扣除减除费用?

正在接受全日制学历教育的学生因实习取得劳务报酬所得的,扣缴义务人预扣预缴个人所得税时,可按照《国家税务总局关于发布〈个人所得税扣缴申报管理办法(试行)〉的公告》(国家税务总局公告 2018 年第 61 号 )规定的累计预扣法计算并预扣预缴税款。累计预扣法预扣预缴个人所得税的具体计算公式为:本期应预扣预缴税额=(累计收入额-累计减除费用)×预扣率-速算扣除数-累计减免税额-累计已预扣预缴税额。

其中,累计减除费用按照5000元/月乘以纳税人在本单位开始实习月份起至本月的实习月份数计算。

5. 今年刚毕业的职场新人,实际工作月份数不满12个月,年度汇算时减除费用是多少?

年度汇算时综合所得减除费用的标准为6万/年,每月5000元减除费用的规定仅是在每月预扣预缴阶段使用的,汇算清缴时可以扣除6万元的减除费用。

【政策依据】

1.《国家税务总局关于办理2023年度个人所得税综合所得汇算清缴事项的公告》(国家税务总局公告2024年第2号)

2.《国家税务总局关于完善调整部分纳税人个人所得税预扣预缴方法的公告》(国家税务总局公告2020年第13号)

3.《国家税务总局关于进一步简便优化部分纳税人个人所得税预扣预缴方法的公告》(国家税务总局公告2020年第19号)

相关推荐

-

增值税进项税额转出实务问题

一般纳税人购进货物(不含固定资产)、服务,用于简易计税方法计税项目、免征增值税项目和不得抵扣非应税交易而无法划分不得抵扣的进项税额的,应当按照销售额或者收入占比逐期计算当期不得抵扣的进项税额,并于次年1月的纳税申报期内进行全年汇总清算。

-

中国企业出海投资的国际税务多维解析

大型跨国企业通过各种名目复杂的跨境关联交易,将利润转移至不具备充分经济实质和合理商业目的的低税地司法管辖区实体,从而将全球税负控制在极低水平,严重侵害市场国税收利益,严重扰乱公平合理的国际税收秩序,引起国际社会的强烈关注和不满。