2023年度同期资料准备,需要关注哪些问题

根据《中华人民共和国企业所得税法》及其实施条例、《中华人民共和国税收征收管理法》及其实施细则、《国家税务总局关于完善关联申报和同期资料管理有关事项的公告》(国家税务总局公告2016年第42号,以下简称“42号公告”)和《国家税务总局关于发布<特别纳税调查调整及相互协商程序管理办法>的公告》(国家税务总局公告2017年第6号,以下简称“6号公告”)的有关规定,现将有关事项提示如下:

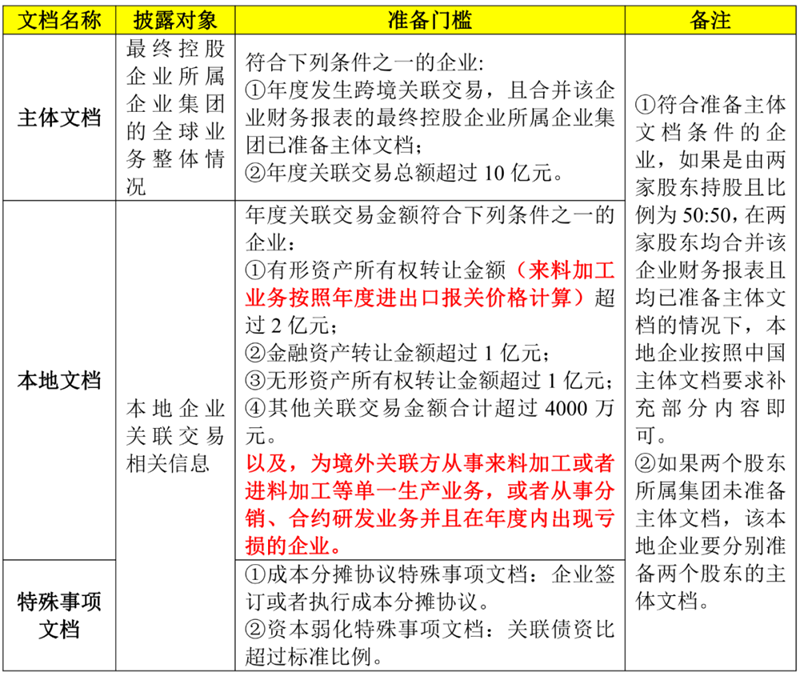

一、同期资料有什么类型?相应的准备条件是什么?

同期资料分为主体文档、本地文档和特殊事项文档三种。企业只要满足其中一种文档的准备条件就需要准备相应的同期资料文档,因此,同一企业存在需要准备多种文档的可能性。

具体规定如下表:

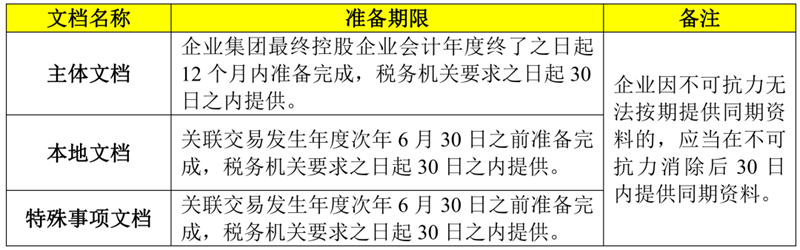

二、同期资料的准备期限?

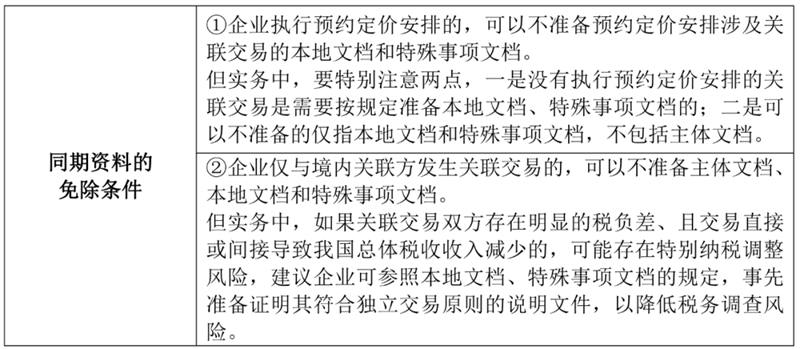

三、什么情况下可以不必准备同期资料?

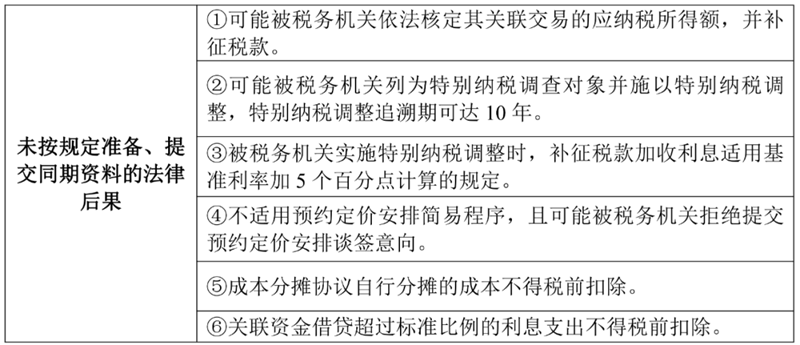

四、未按规定准备、提交同期资料的法律后果是什么?

五、同期资料的提交路径是什么?

建议通过厦门市电子税务局提交同期资料,提交路径:登录国家税务总局厦门市电子税务局网站,点击“我要办税”-“税费申报及缴纳”-“申报辅导信息报告”-“特别纳税调整数据采集”-“新增”-“同期资料”,即可进入该界面,按要求进行在线申报。

相关推荐

-

增值税进项税额转出实务问题

一般纳税人购进货物(不含固定资产)、服务,用于简易计税方法计税项目、免征增值税项目和不得抵扣非应税交易而无法划分不得抵扣的进项税额的,应当按照销售额或者收入占比逐期计算当期不得抵扣的进项税额,并于次年1月的纳税申报期内进行全年汇总清算。

-

中国企业出海投资的国际税务多维解析

大型跨国企业通过各种名目复杂的跨境关联交易,将利润转移至不具备充分经济实质和合理商业目的的低税地司法管辖区实体,从而将全球税负控制在极低水平,严重侵害市场国税收利益,严重扰乱公平合理的国际税收秩序,引起国际社会的强烈关注和不满。