一文梳理需要预缴增值税的四种情形

问:我们公司最近有外建项目,是不是要预缴增值税呀?我刚入职不久,对于哪些情形需要预缴、如何预缴真是不熟悉!

答:如果您公司跨县(市、区)提供建筑服务,是需要在建筑服务发生地预缴增值税的。

今天,小编梳理了需要预缴增值税的四种情形,我们一起来看看吧!

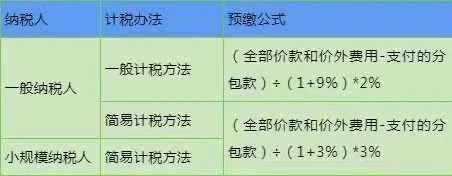

一、提供建筑服务

1.跨县(市、区)提供建筑服务

单位和个体工商户跨县(市、区)提供建筑服务,应按照规定的计税方法,向建筑服务发生地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

注意:自2023年1月1日至2027年12月31日,按照现行规定应当预缴增值税税款的小规模纳税人,凡在预缴地实现的月销售额未超过10万元的,当期无需预缴税款。在预缴地实现的月销售额超过10万元的,适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

其他个人跨县(市、区)提供建筑服务不适用该规定。

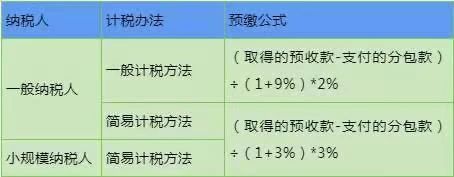

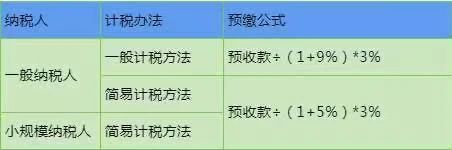

2. 提供建筑服务取得预收款

纳税人提供建筑服务取得预收款,应在收到预收款时预缴增值税。

按照现行规定应在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在建筑服务发生地预缴增值税;按照现行规定无需在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在机构所在地预缴增值税。

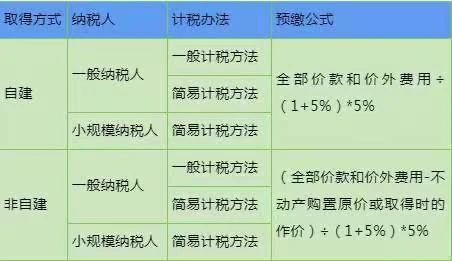

二、转让不动产

纳税人(不包括其他个人)转让不动产,应按照规定的计税办法,向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

房地产开发企业销售自行开发的房地产项目不适用该规定。

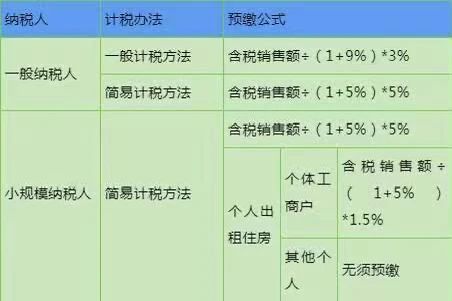

三、提供不动产经营租赁服务

纳税人以经营租赁方式出租其取得的不动产,若不动产所在地与机构所在地不在同一县(市、区)的,纳税人应向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税;若不动产所在地与机构所在地在同一县(市、区)的,纳税人向机构所在地主管税务机关申报纳税。

纳税人提供道路通行服务不适用该规定。

四、房地产开发企业销售自行开发的房地产项目

房地产开发企业中的一般纳税人、小规模纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时预缴增值税。

房地产开发企业中的一般纳税人应在取得预收款的次月纳税申报期向主管税务机关预缴税款;小规模纳税人应在取得预收款的次月纳税申报期或主管税务机关核定的纳税期限向主管税务机关预缴税款。

政策来源:

1.《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)

2.《国家税务总局关于发布〈纳税人跨县(市、区)提供建筑服务增值税征收管理暂行办法〉的公告》(国家税务总局公告2016年第17号)

3.《财政部 税务总局关于建筑服务等营改增试点政策的通知》(财税〔2017〕58号)

4.《国家税务总局关于发布〈纳税人转让不动产增值税征收管理暂行办法〉的公告》(国家税务总局公告2016年第14号)

5.《国家税务总局关于发布〈纳税人提供不动产经营租赁服务增值税征收管理暂行办法〉的公告》(国家税务总局公告2016年第16号)

6.《国家税务总局关于发布〈房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法〉的公告》(国家税务总局公告2016年第18号)

相关推荐

-

增值税进项税额转出实务问题

一般纳税人购进货物(不含固定资产)、服务,用于简易计税方法计税项目、免征增值税项目和不得抵扣非应税交易而无法划分不得抵扣的进项税额的,应当按照销售额或者收入占比逐期计算当期不得抵扣的进项税额,并于次年1月的纳税申报期内进行全年汇总清算。

-

中国企业出海投资的国际税务多维解析

大型跨国企业通过各种名目复杂的跨境关联交易,将利润转移至不具备充分经济实质和合理商业目的的低税地司法管辖区实体,从而将全球税负控制在极低水平,严重侵害市场国税收利益,严重扰乱公平合理的国际税收秩序,引起国际社会的强烈关注和不满。