本文中的账务处理方式,借鉴于兰州财经大学苏强教授,本人亦认为此种账务处理方式符合39号公告的要求,且符合会计核算规则,特予以引用,对苏强教授表示感谢。

《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号,以下简称39号公告)规定,纳税人应单独核算加计抵减额的计提、抵减、调减、结余等变动情况。骗取适用加计抵减政策或虚增加计抵减额的,按照《中华人民共和国税收征收管理法》等有关规定处理。

因此,纳税人应设置相应科目,体现加计抵减额的计提、抵减、调减、结余等变动情况,同时应与《增值税纳税申报表附列资料(四)》(税额抵减情况表)的填报情况及余额保持一致。

本文中的账务处理方式,借鉴于兰州财经大学苏强教授,本人亦认为此种账务处理方式符合39号公告的要求,且符合会计核算规则,特予以引用,对苏强教授表示感谢。

一、加计抵减的账务处理

应根据不同企业的不同情况进行选择:

一是简单处理:只在抵减税额的环节进行账务处理,而其他的环节用台账(或者用增值税申报表附表四作为台账)进行记录管理;

二是全环节账务处理:在加计抵减税额的计提、调减、结余等环节均进行账务处理,保证“应交税费——加计抵减税额”科目的余额与增值税申报表附表四的期末余额一致。

如果企业加计抵减情况比较简单,金额较小,可以采用第一种方式,简化账务处理工作;

如果企业加计抵减情况较为复杂,采用第二种方式可能更恰当。

根据笔者的企业财务工作经验,账表一致更能保证核算的准确性和及时性,即使有计算的误差,也能及时发现更正。

二、案例分析

1. 当期没有实现税额不抵减,留待以后抵减

【案例】甲企业2019年8月符合加计抵减条件,当月实现销项税额80万元,进项税额100万元(均符合加计抵减条件)。

当月抵减前应纳增值税额=80-100=-20(万元)。

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额=0+10-0=10(万元)。

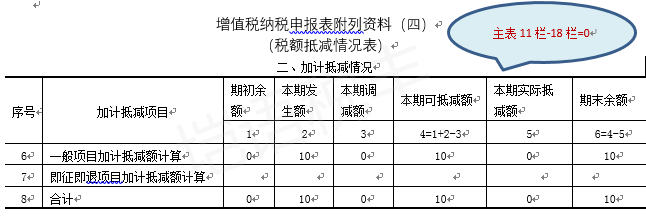

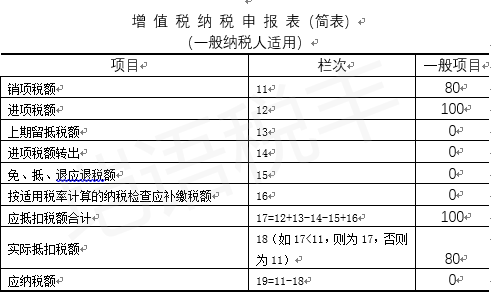

申报表填报:

《增值税纳税申报表附列资料(四)》(税额抵减情况表)填写说明:

第5列“本期实际抵减额”:反映按照规定本期实际加计抵减额,按以下要求填写。

若第4列≥0,且第4列<主表第11栏-主表第18栏,则第5列=第4列;

若第4列≥主表第11栏-主表第18栏,则第5列=主表第11栏-主表第18栏;

若第4列<0,则第5列等于0。

第4列>0时,本期实际抵减额(第5列)孰小原则取数:

附表四第4列10万元,主表11栏-18栏=0,因此第5列=主表第11栏-主表第18栏=0。

账务处理为:

计提抵减税额:

借:应交税费——加计抵减税额 10(100×10%)

贷:递延收益 10(100×10%)

“应交税费——加计抵减税额”借方余额10万元,表明已计提尚未抵减的税额,与申报表附表四加计抵减情况的期末余额一致。

2. 当期抵减不完的留待以后抵减

【案例】甲企业2019年9月实现销项税额135万元,进项税额100万元(均符合加计抵减条件),期初留抵税额20万元。

当月抵减前应纳增值税额=135-100-20=15(万元)。

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额=10+100×10%-0=20(万元)。

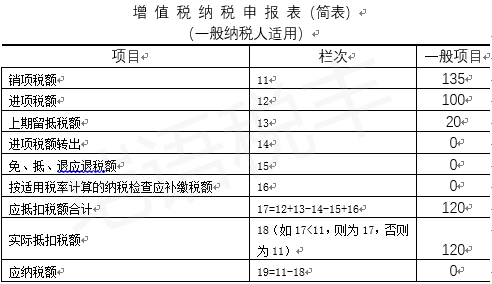

申报表填报:

第4列>0时,本期实际抵减额(第5列)孰小原则取数:

附表四第4列20万元,主表11栏-18栏=15万元,因此第5列=主表第11栏-主表第18栏=15。

抵减后应纳税额=135-100-20-15=0(万元)。

账务处理:

(1)计提抵减税额:

借:应交税费——加计抵减税额 10(100×10%)

贷:递延收益 10(100×10%)

(2)抵减税额:

借:应交税费——未交增值税 15

贷:应交税费——加计抵减税额 15

借:递延收益 15

贷:其他收益 15

注:“应交税费——加计抵减税额”科目借方余额5万元(10+10-15),表明已计提尚未抵减的税额,与申报表附表四加计抵减情况的期末余额一致。

3. 已经抵减过的进项税转出,调减当期抵减税额

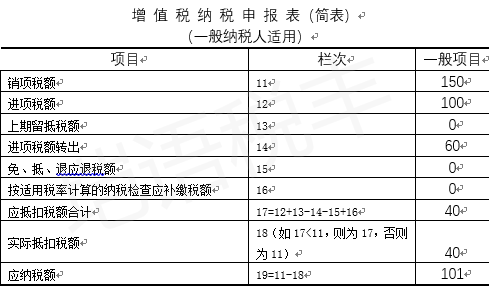

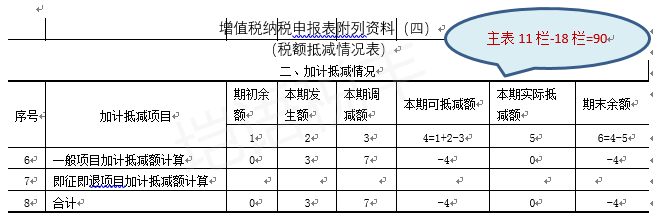

【案例】甲企业2019年10月份销项税额150万元,进项税额100万元(均符合加计抵减条件),进项税额转出60万元(对应的进项税前期已经加计抵减)。

当月抵减前应纳增值税额=150-(100-60)=110(万元)。

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额=5+10-6=9(万元)。

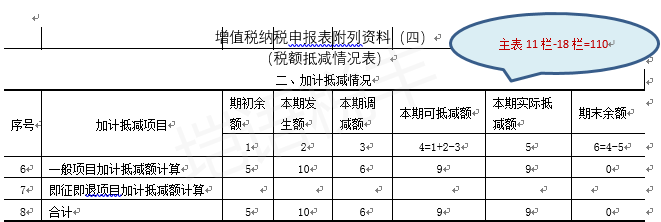

申报表填报:

第4列>0时,本期实际抵减额(第5列)孰小原则取数:

附表四第4列9万元,主表11栏-18栏=110万元,因此第5列=第4列=9万元。

当期应纳税额=150-(100-60)-9=101(万元)。

账务处理:

(1)计提加计抵减额:

借:应交税费——加计抵减税额 10(100×10%)

贷:递延收益 10(100×10%)

(2)调减加计抵减额:

借:应交税费——加计抵减税额 -6(-60×10%)

贷:递延收益 -6(-60×10%)

注:此时“应交税费——加计抵减税额”科目借方余额9万元(5+10-6)。

(3)抵减税额:

借:应交税费——未交增值税 9

贷:应交税费——加计抵减税额 9

借:递延收益 9

贷:其他收益 9

注:“应交税费——加计抵减税额”科目借方余额0,与申报表附表四加计抵减情况的期末余额一致。

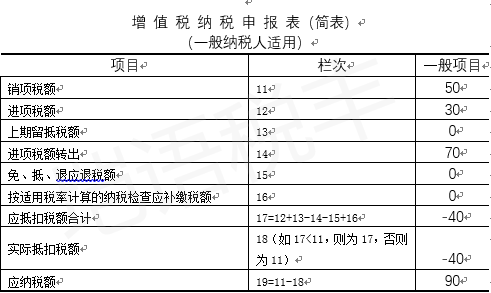

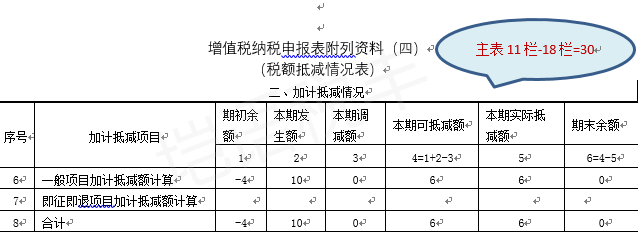

4. 抵减税额期末负数不需增加当期税额

【案例】甲企业2019年11月实现销项税额50万元,进项税额30万元(均符合加计抵减条件),进项税转出70万元(对应的进项税前期已经加计抵减)。

当月抵减前应纳增值税额=50-(30-70)=90(万元)。

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额=0+3-7=-4(万元)。

申报表填报:

若第4列<0,则第5列等于0。

附表四第4列-4万元,主表11栏-18栏=90万元,因此第5列=0。

账务处理:

(1)计提加计抵减额:

借:应交税费——加计抵减税额 3(30×10%)

贷:递延收益 3(30×10%)

(2)调减加计抵减额:

借:应交税费——加计抵减税额 -7(-70×10%)

贷:递延收益 -7(-70×10%)

注:“应交税费——加计抵减税额”科目借方余额-4万元,表明以后期间可以冲减抵减税额的金额,与申报表附表四加计抵减情况的期末余额一致。

5. 抵减税额期初负数减少当期抵减税额

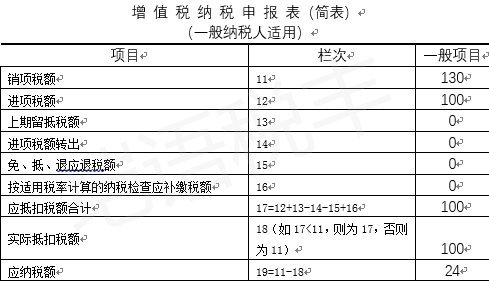

【案例】甲企业2019年12月实现销项税额130万元,进项税额100万元(均符合加计抵减条件)。

当月抵减前应纳税额=130-100=30(万元)。

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额=-4+10-0=6(万元)。

申报表填报:

第4列>0时,本期实际抵减额(第5列)孰小原则取数:

附表四第4列6万元,主表11栏-18栏=30万元,因此第5列=第4列=6万元。

当期应纳税额=130-100-6=24(万元)。

账务处理:

(1)计提加计抵减额:

借:应交税费——加计抵减税额 10(100×10%)

贷:递延收益 10(100×10%)

注:“应交税费——加计抵减税额”期初借方余额-4万元,本期计提10万元,此时其余额为借方6万元。

(2)抵减税额:

借:应交税费——未交增值税 6

贷:应交税费——加计抵减税额 6

借:递延收益 6

贷:其他收益 6

注:应交税费——加计抵减税额科目借方余额0,与申报表附表四加计抵减情况的期末余额一致。

要点总结

要点1:也可在“应交税费——加计抵减税额”科目设置明细科目或者辅助核算,核算计提,抵减,转出等;

要点2:申报时,附表四和主表要眉来眼去,先计算出附表四的可抵减额,如大于0,再计算主表的11-18栏结果,按照孰小值填报附表四的实际抵减额,最后才能得出主表的应纳税额;

要点3:当月如果没计提抵减,以后可以计提,但是只能抵减以后实现的税额;

要点4:加计抵减政策到期后,应将尚未抵减的余额转销。

相关推荐

-

增值税法:从“有偿”看“应税交易”的逻辑脉络?

笔者认为增值税法对待征税对象是以“有偿”交易为基点,综合考量一般定义下无法解决的现实问题,通过“反向排除”和“有益补充”条款,厘清了整体立法脉络,架构更为简洁,逻辑更为严密,与人们朴素认知的契合度也更高。