近期,对于明星艺人、网络主播涉税等问题的讨论,在网上是一浪接一浪,时不时冲上热搜榜。尤其是各地税务机关近日发布催请“明星艺人、网络主播纳税人在2021年底自查、报告并自纠涉税问题”的相关通知之后,更是引起了广大网民的热议。

近期,对于明星艺人、网络主播涉税等问题的讨论,在网上是一浪接一浪,时不时冲上热搜榜。尤其是各地税务机关近日发布催请“明星艺人、网络主播纳税人在2021年底自查、报告并自纠涉税问题”的相关通知之后,更是引起了广大网民的热议。

从今年9月国家税务总局办公厅发出要求进一步加强文娱领域从业人员税收管理的通知,到12月22日、23日浙江省、上海市、深圳市等31个省级税务局发布相关通知,再联系此前所曝光的几起明星艺人、网络主播重大涉税案件,无不对外释放着这样的信息:大数据已经成为税收精准监管的利器,提醒、督促、警告、稽查、曝光这五步已经成为税务部门加强监管的一套成熟打法。

如近日多地税务部门所发相关通知中指出,对个别存在涉嫌重大偷逃税问题,且经提醒、督促、警告后仍拒不配合整改的,税务部门依法开展税务稽查,选择部分情节严重的重点案件进行公开曝光。再如,近期杭州市税务局稽查局查处的网红主播重大税案,从有关负责人答记者问可见,税务机关经税收大数据分析评估发现部分网络主播存在一定涉税风险,先是提示辅导相关网络主播依法纳税,然后对经税收大数据精细分析有重大偷逃税嫌疑的当事人,在经税务机关多次提醒督促仍整改不彻底的情况下,遂依法依规对其进行立案并开展全面深入的税务检查,并在案件查结后予以公开曝光。由此可见,提醒、督促、警告、重点稽查、公开曝光“五步法”已成体系、凸显成效。

持续坚持税收服务和加强监管一直是税务机关业务工作的“双支柱”。辅导各类纳税人提升税法遵从度,是纳税服务的内容更是目标之一;对于有可能存在涉税问题的部分纳税人以多种方式进行提醒引导,乃至督促自查自纠是精细服务、柔性执法的体现;而对极少部分涉税问题或线索明晰的纳税人予以警示告知,属于施行税收精准监管的重要步骤;对经多次提醒督促仍拒不配合整改或仍整改不彻底的个别纳税人,则依法进行重点稽查,在立案后开展全面深入的税务检查,并依法依规作出处理、处罚决定,这是重点打击的范畴;同时,选择部分情节严重的重点案件予以公开曝光。

从前期几次规范重点行业税收秩序集中整顿来看,提醒、督促、警告、重点稽查、公开曝光“五步法”日渐成效,已然成为了税务机关查处此类案件的“密钥”。

特别是前述税务总局办公厅的《通知》和各省级税务局《通告》的发布,结合曝光的几起重大税案,税务机关除了依法追缴少缴税款外,还在坚持依法依规、宽严相济、过罚相当之原则的同时,充分考虑当事人税收违法行为的事实、性质、情节和社会危害程度等因素,对其不同的偷逃税手段处以不同比例的罚款,在彰显税法权威的同时,让广大纳税人缴费人直至社会大众既充分感受到了税收服务和执法的温度,又有力的反映了税务机关促进税法遵从度的力度。

加强重点领域风险防控和监管,建立健全以“信用+风险”监管为基础,“重点监管”为补充,“双随机、一公开监管和互联网+监管”为基本手段的,新型的科学精准的分类税务监管机制,深入推进精确执法、精细服务、精准监管、精诚共治,是进一步优化税务执法方式的方向。

还应提及的一点就是“大数据”这三个字。在查处的数起特大税案(包括虚开发票等案件)中,智能化税收大数据分析系统功不可没,为税务机关风险预警、科学精准监管提供了有力支撑。

笔者有理由相信,提醒、督促、警告、重点稽查、公开曝光“五步法”这把“密钥”,不仅已运用在查处极少数明星艺人、网络主播的重大涉税案件中,也定将是今后税务机关加强对高收入者特别是高净值人群的税费服务与监管,尤其是查处同类涉税案件的“密钥”。

智能化税收大数据分析系统﹢查处税案“五步法”密钥,再辅以其他手段,浑然淬炼而成的税务精准监管利剑已经高悬,这对于还在觊觎国家税收、想“偷走”本应该属于社会大众财富的不诚信纳税人,真得掂量掂量哦,如果还有在税务局眼皮底下玩“躲猫猫”的侥幸之心,也许就真成了压垮自己的那根稻草。

“薇娅案”相关详细情况及案涉具体数据解析

薇娅偷税逃税被罚13.41亿!那么,办案税务机关对本案违法事实及性质的认定,以及案涉税款、罚款、滞纳金各为多少等,究竟是怎样的呢?

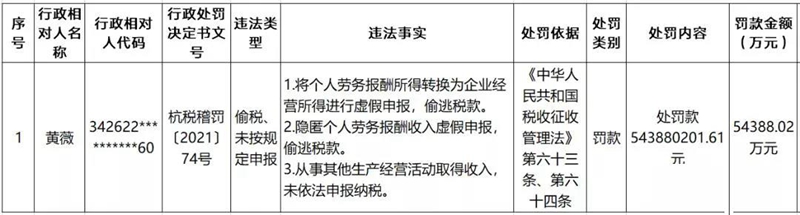

首先,笔者查询了杭州市税务局稽查局公布的《行政处罚事项公示名单》,相关主要内容如下:

从上可见,本案的罚款总额是5.44亿元(543,880,201.61元)。

再结合新闻通稿《浙江省杭州市税务部门依法对黄薇偷逃税案件进行处理》及办案稽查局负责人答记者问的内容,笔者梳理了一下简要案情及案涉数据:

税款所属时期:2019年至2020年。

违法类型:偷税、未按规定申报。

违法事实:依据相关税法规定确认其偷逃税款6.43亿元,其他少缴税款0.6亿元(合计7.03亿元):

1.将个人劳务报酬所得转换为企业经营所得进行虚假申报,偷逃税款:通过设立上海蔚贺企业管理咨询中心、上海独苏企业管理咨询合伙企业等多家个人独资企业、合伙企业虚构业务,将其个人从事直播带货取得的佣金、坑位费等劳务报酬所得转换为企业经营所得进行虚假申报偷逃税款;

2.隐匿个人劳务报酬收入虚假申报,偷逃税款:通过隐匿其从直播平台取得的佣金收入虚假申报偷逃税款;

3.从事其他生产经营活动取得收入,未依法申报纳税。

处罚依据:《中华人民共和国税收征收管理法》第六十三条、第六十四条。

处罚内容:合计处以罚款5.44亿元(543,880,201.61元):

1. 对隐匿收入偷税但主动补缴的5亿元和主动报告的少缴税款0.31亿元,具有主动减轻违法行为危害后果等情节,给予从轻处罚,处0.6倍罚款计3.19亿元;

2. 对隐匿收入偷税且未主动补缴的0.27亿元,性质恶劣,严重危害国家税收安全,扰乱税收征管秩序,予以从重处罚,处4倍罚款计1.09亿元;

3. 对虚构业务转换收入性质虚假申报偷税少缴的1.16亿元,因较隐匿收入不申报行为,违法情节和危害程度相对较轻,处1倍罚款计1.16亿元。

另外,鉴于新闻通稿中明确表述,本案追缴税款、加收滞纳金并处罚款共计13.41亿元,可推算出至下达处理决定书之日止的滞纳金约为0.94亿元(13.41-7.03-5.44)。

综上所述,本案案涉税款合计7.03亿元;罚款合计5.44亿元;滞纳金约0.94亿元,追缴税款、加收滞纳金并处罚款共计13.41亿元。

作者单位:国家税务总局长沙市税务局稽查局

相关推荐

-

资管公司是否属于“金融机构”

实务中,一些大中型企业会向金融机构借入资金,提供给集团内下属公司使用,并打算享受统借统还免征增值税优惠。在此过程中,资金来源成为决定其能否顺畅享受免税优惠的关键因素之一,值得企业关注。

-

RCEP生效对中国法律服务业开放的影响

2021年11月2日,在RCEP签署近1年后,东盟秘书处通知,已有文莱、柬埔寨、老挝、新加坡、泰国、越南等东盟六国及中国、日本、新西兰、澳大利亚等4个非东盟成员国提交核准书,满足公约生效条件,RCEP于2022年1月1日生效。

-

企业所得税12项费用扣除比例,一文捋清

最近有很多小伙伴咨询企业所得税各项费用扣除比例的问题,尤其是几项特殊行业的扣除比例总是容易出错。为此,小编精心整理了企业所得税12项费用税前扣除比例的相关知识点,我们共同来学习一下~