财政部 税务总局联合发布公告2021年第16号,财政部 税务总局联合发布公告2021年第25号,两份公告的政策效果叠加,意味着自2021年8月1日起,我国所有钢管产品出口均不再享受出口退税。

2021年4月26日,财政部 税务总局联合发布公告2021年第16号。其中涉及钢管产品,取消了税目7304、7305和7306项下,共计49个商品代码所包括钢管的出口退税。

2021年7月28日,财政部 税务总局联合发布公告2021年第25号,其中涉及钢管产品,取消税目7304项下,3个商品代码所包括钢管的出口退税。

以上两份公告的政策效果叠加,意味着自2021年8月1日起,我国所有钢管产品出口均不再享受出口退税。

全面取消钢管产品出口退税释放的政策信号

从出口退税率设置,对优化出口产品结构,促进国内产业升级的作用机理分析。上游产品的出口退税率设置,应低于下游产品的出口退税率。如此一来,企业直接出口上游产品的意愿降低,而更愿意在国内进行深加工后出口附加值更高的下游产品,以获取较高的出口退税。在经济利益的驱动下,生产要素向下游领域集中,生产利润向深加工产品转移,出口退税政策对国内产业结构调整升级的引导作用由此显现。

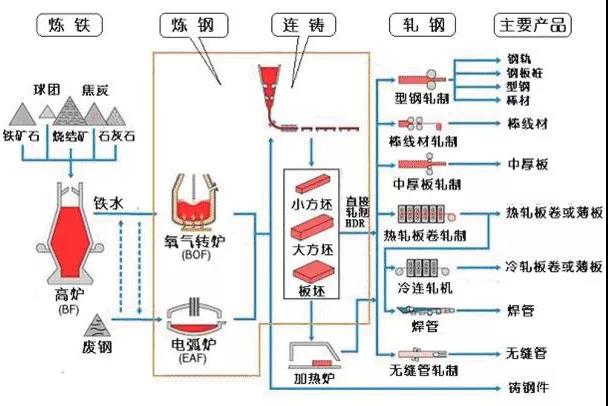

钢铁产品是对以铁元素(Fe)为基础组成成分的金属产品的统称。《中国钢铁工业统计指标体系指标解释》定义,钢铁产品具体包括:生铁、粗钢和钢材等三大类产品。

钢铁产品制造业作为一个完整的工业生产体系,包括采矿、选矿、烧结球团、炼铁、炼钢、钢加工等全部主要生产部门和辅助生产部门。

钢铁产品生产工艺流程

钢管属于钢铁产品生产流程中位于下游的产品,国家全面取消钢管出口退税,释放的政策信号很明显。那就是将不再鼓励钢铁产品的出口,今后我国钢铁产品的生产将以满足内需为主。

若做更进一步深入分析,此举目的则是为了落实中央提出的“碳达峰、碳中和”目标。钢铁产品制造行业是31个制造业门类中碳排放量最大的,压缩钢铁的产量和生产规模对于减少碳排放量的作用显著。相较于欧美发达国家,中国宣布的碳中和时间点晚了10年。但欧美发达国家从碳达峰到碳中和之间,所承诺的时间多在40~60年之间,而中国承诺只有30年时间。可谓时间紧迫,任务艰巨!通过取消出口退税来抑制钢铁产品制造行业的产能,是该行业更好服务于国家战略的需要。

商品编码是进出口货物与贸易政策之间建立联系的桥梁

需特别强调,国务院主管部门制定进出口贸易政策的直接指向,并不是具体的进出口货物,而是《中华人民共和国进出口税则》中的税则号列(也称为:商品编码、商品代码)。

进出口货物首先通过商品归类确定应归入的商品编码;而后进出口货物即执行为被归入商品编码制定的贸易政策。此为进出口货物的编码化管理模式。可以形象的比喻为:商品编码是进出口货物和贸易政策之间建立联系的桥梁。

商品编码是进出口货物与贸易政策之间建立联系的桥梁

以此次国家取消包括钢管在内的多种钢铁产品出口退税的政策为例:

国务院主管部门制定政策,取消了73041110、73041120、73041130、73041190等若干个商品代码的出口退税。

企业实际出口某种具体的钢铁产品时,并不能够立刻明确该钢铁产品应执行的出口退税率是多少。而是首先要通过商品归类,将出口钢铁产品归入相应的商品代码;而后通过该商品代码来确定钢铁产品应执行的出口退税率。如果被归入的商品代码,在此次取消出口退税的商品代码之列,则该出口钢铁产品将无法获得出口退税。反之,则不受此次取消出口退税政策的限制。

新政实施后管道出口错误的按照钢管归类将造成重大退税损失

企业出口管道,错误按照钢管归类的情况实际一直存在。只是在全面取消钢管出口退税政策出台之前,由于分别来自于出口企业和海关两方面的原因,这种归类错误始终未得到足够的重视。

从出口企业的角度,在全面取消钢管出口退税政策出台之前,钢管出口可获得13%的足额退税,而管道出口正确的出口退税率也是13%。在这种情况下,即便是管道出口时错误的按照钢管归类,也并不会给企业造成出口退税损失,同时也不会造成监管证件等其他方面的差异。因此未受到出口企业的重视,更没有及时进行纠正。

从海关监管的角度,在全面取消钢管出口退税政策出台之前,企业出口管道错误的按照钢管归类,仅会造成商品编码申报错误。严格依据法律条文深究,按照《中华人民共和国海关行政处罚实施条例》第十五条(一)项的规定,因商品编码申报错误而影响海关统计准确性的,予以警告或者处1000元以上1万元以下罚款。由于企业将管道错误按照钢管归类的行为,所造成的实际危害和相应处罚都很轻微,受到海关有限行政执法资源的制约,以及从行政成本和产生社会效益等方面考虑。也未得到海关的重视,更没有及时进行规范。

当全面取消钢管出口退税政策实施后,管道出口错误按照钢管归类的情况,则会造成“政策误伤”。导致原本应享受13%足额出口退税的管道,因错误的按照钢管归类,而无法获取出口退税。不仅会给出口企业造成高达13%的重大出口退税损失;还会影响出口退税政策在优化出口产品结构,促进国内产业升级方面的引导作用;同时也不利于“碳达峰、碳中和”等国家宏观意图和战略目标的实现。

当下,应该是一个深入研究管道归类,推动解决管道出口错误按照钢管归类问题长期存在的最佳时机!

管道和钢管的商品归类辨析

根据《中华人民共和国海关进出口货物商品归类管理规定》(海关总署令第158号)第二条规定,商品归类是指按照《协调制度》商品归类依据,确定进出口货物商品编码的活动。

要确保归类结论的准确性,必须做到两点:第一、商品事实清楚;第二、归类依据充分。对于管道和钢管的商品归类辨析,也分别从商品事实和归类依据两个方面进行研究分析。

01 关于商品事实的研究

管道和钢管是两个完全不同的商品,主要事实特征区别如下:

① 商品定义不同:

管道,中华人民共和国国家标准GB 50316—2000《工业金属管道设计规范》定义,是由管道组成件、管道支吊架等组成,用以输送、分配、混合、分离、排放、计量或控制流体流动。

天然气输送管道

注:管道组成件:用于连接或装配成管道的元件,包括管子、管件、法兰、垫片、坚固件、阀门以及管道特殊件等。

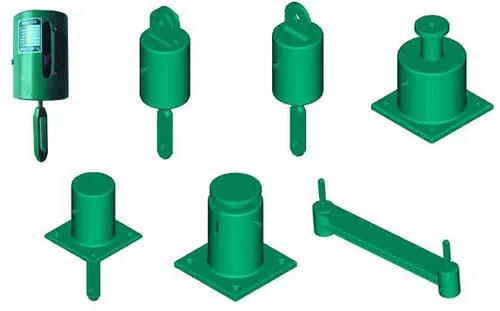

管道组成件示例(部分)

管道支吊架:用于支撑管道或约束管道位移的各种结构的总称,但不包括土建的结构。

管道支吊架示例(部分)

钢管,中华人民共和国国家标准GB/T 30062—2013《钢管术语》定义,是两端开口并具有中空封闭断面,且长度与断面周长通常具有较大比例的一种钢材。

按制造方式,钢管包括无缝钢管和焊接钢管。

无缝钢管

②生产原料不同:

管道制造,需要的生产原料主要包括:管子(无缝钢管、焊接钢管),管子附件(接头、肘管、管套等),阀门、安装缓冲管(压力表、流量计等安装用)、孔板等装置,支吊架以及螺栓、U型卡等紧固件。

钢管制造,需要的原材料包括圆管坯和带钢。圆管坯用于制造无缝钢管,带钢用于制造焊接钢管。

③加工工艺不同:

管道的加工工艺为:管子下料、弯制、坡口,螺纹等的机加工,焊接(法兰焊接、变径接头焊接、管段焊接等),后处理(热处理、化学清洗、缺陷处置等),以及文丘里管、孔板、支吊架等装置的安装。

钢管的加工工艺,无缝钢管的加工生产同时包括热轧和冷拔两种工艺;焊接钢管的加工生产只有一种工艺,分为弯曲成形和焊接两个步骤。

以三个方面的对照充分表明,管道和钢管是完全不相同的两种商品。虽然钢管是用来制造管道所需的重要原材料,但绝不可把管道等同于钢管。

02 关于归类依据的运用

我国海关同步编译的《进出口税则商品及品目注释》(简称《税则注释》),是对《协调制度》所列商品及品目范围的最权威解释,是确定进出口货物商品归类的重要法律依据之一。

在《税则注释》中,属于归类依据的内容包括:类注释、章(分章)注释、品目条文、子目条文、品目注释以及子目注释。

经统计整理,“管道”这一商品名称在《税则注释》属于归类依据的文字表述中共出现67次。具体如下:

按照所表达意思的不同,可将以上67处文字表述分为两类:

第一类:所解释说明的商品,其功能或用途与管道有关。

例如:

①品目4504注释:“压制软木……用于热水管或蒸汽管道的绝热或保护,”。

②第七十五章,总注释二:“镍铬及镍铬铁合金。……或者在高温化工或石油化工加工业中用作管道材料。”。

③第九十章,总注释四(二):“接收端的各种设备:……遥感系统主要应用于石油及天然气生产、各种生产管道、水管、煤气管……。”。

第二类:所解释说明的商品,在组成结构上包括管道。

例如:

①品目8401注释:“核反应堆通常由下列部分组成:(二)机械结构件〔例如,……冷却剂输送管道……〕。”。

②品目8411注释:“涡轮喷气发动机由压气机、燃烧系统、透平及喷管组成。喷管是一收敛管道,装在排气管内。”。

③品目8428注释:“二、连续运送的机械 (四)气力提升机及输送机(例如,气流管式输送机),它利用气流通过管道运送小型容器……或散装货物……,包括运输并净化谷物用的类似机器。”。

《税则注释》虽然解释说明的商品及品目数量众多,涉及行业领域庞杂。但作为一套独立且完整的知识体系,其必然始终遵循相同的商品属性认知和分类标准,在逻辑上绝不可能出现前后矛盾。

将《税则注释》中所有出现“管道”名称的67处文字表述内容进行归纳梳理,可概括出一个关于“管道”用途的清晰事实。

即,“管道”作为一个构成部件,被分别安装使用在不同的机械或电气设备中。

例如:

①品目8401,核反应堆的结构中带有冷却剂输送管道。

②品目8402,火管锅炉的炉身中横贯有许多管道,烟气从其中通过。

③品目8411,涡轮喷气发动机的结构中带有管道(喷管)。

④品目8418,蒸发器由一组管道系统组成。

⑤品目8428,气流管式输送机,它利用气流通过管道运送小型容器或散装货物,包括运输并净化谷物用的类似机器。

⑥品目8514,低频感应炉(某些类型)熔化物从主坩埚流经垂直的环状管道。

那么,关于管道的商品归类,可根据归类总规则一的规定,运用第十六类注释二来确定:

首先,管道不是第十六类注释一、八十四章注释一及八十五章注释一另有规定的商品。

其次,管道不是在八十四章、八十五章列名的商品。

最后,每一个管道产品的安装使用均非常特定,其用途的特定和专用性明显。

因此,管道归类应遵循的思路是,根据实际用途按照被安装使用的机器或设备的零件归类。

管道出口时的实际报验状态

实际报验状态,就是企业向海关申报时货物实际呈现出的状态。《中华人民共和国海关进出口货物商品归类管理规定》(海关总署令第158号)第五条规定,进出口货物的商品归类应按照实际报验来确定。

企业向海关申报出口的是管道完整品,在国内工厂以预制方式完成了全部制造工序,并经过拼装检测。由于管道的结构复杂,安装集成后占地空间较大。受运输工具限制,以及运输途中的安全防护需要,货物交付规范要求工厂在满足运输条件前提下,对管道组成件做最大限度的组合,以若干个管段或部件的形式交付。

出口时则根据海运装载要求,将这些管段或部件分别包装捆扎成为单件货物,一次性向海关申报。

此时,企业出口管道完整品的实际报验状态是,“管道完整品的未组装件”。根据归类总规则二(一),应将全部出口货物视为管道完整品,一并归入相应的商品编码。

工作实践中容易出现的错误是,由于关务人员对“按照实际报验状态来确定商品归类”的法律规定缺乏掌握,以及未提前对管道的结构做深入的学习研究。导致工厂交付的是管道完整品的未组装件,但关务人员却没有正确运用归类总规则二(一),将全部出口货物视为“管道完整品”向海关申报,确保货主获得合法的出口退税收益;而是错误将未组装的管道构成部件,逐项的分别确定归类,并逐一向海关申报。

而这也正是导致管道出口错误的按照钢管归类问题出现的主要原因!

总结

本文仅仅是以管道的商品事实为基础,以《税则注释》为依据,分析论证了管道应根据用途按照零件归类的思路。

但在工作实施中,要将这一归类思路应用到每一个具体的出口管道产品中,却绝非易事!还需要对包括:出口项目背景、所涉行业领域(如:火电、石油天然气、盐卤化工)、出口管道被安装使用的机器设备的功能和工作原理,以及出口管道自身的功能、结构、制造工艺、安装使用方式等,做深入的研究了解。才能将出口管道归入正确的商品编码,确保货主合法的出口退税收益不受损失。

准确的商品归类,是确保国家出口退税等贸易政策得到有效执行的基础。无论出口企业或海关部门,都应为之而努力!

相关推荐

-

资管公司是否属于“金融机构”

实务中,一些大中型企业会向金融机构借入资金,提供给集团内下属公司使用,并打算享受统借统还免征增值税优惠。在此过程中,资金来源成为决定其能否顺畅享受免税优惠的关键因素之一,值得企业关注。

-

RCEP生效对中国法律服务业开放的影响

2021年11月2日,在RCEP签署近1年后,东盟秘书处通知,已有文莱、柬埔寨、老挝、新加坡、泰国、越南等东盟六国及中国、日本、新西兰、澳大利亚等4个非东盟成员国提交核准书,满足公约生效条件,RCEP于2022年1月1日生效。

-

企业所得税12项费用扣除比例,一文捋清

最近有很多小伙伴咨询企业所得税各项费用扣除比例的问题,尤其是几项特殊行业的扣除比例总是容易出错。为此,小编精心整理了企业所得税12项费用税前扣除比例的相关知识点,我们共同来学习一下~